Utilizarea ratelor dobanzii ca instrument de politica monetara

Cadrul general al economiei anului 2007

Pentru a analiza situatia economiei anului 2007 din Romania, precum si evolutiile din cadrul politicii monetare in cele ce urmeaza o sa descriu pe scurt evolutiile generale pe plan mondial.

Perspectivele

pe termen mediu privind activitatea economica raman favorabile

si exista in continuare premisele unei cresteri solide in zona

euro, intr-un ritm apropiat de potential. In privinta mediului

extern, expansiunea economica globala a devenit mai echilibrata

intre regiuni, inregistrandu-se o relativa incetinire de ritm in Statele

Unite si o consolidare a trendului ascendent in alte tari ale lumii.

Pe ansamblu, cresterea economica globala va ramane

puternica, sprijinind in continuare exporturile zonei euro. Pentru cererea

interna din zona euro se anticipeaza persistenta ritmului alert

de crestere. Se estimeaza ca investitiile vor ramane

dinamice, beneficiind de o perioada prelungita de conditii de

finantare deosebit de favorabile, de restructurarea bilantului, de

amploarea profiturilor acumulate si a celor prezente, precum si de

imbunatatirea eficientei economice. De asemenea, consumul

va continua sa se consolideze, in concordanta cu cresterea

venitului real disponibil, sustinuta de imbunatatirea

Relevant pentru politica monetara, perspectivele privind evolutia preturilor sunt in continuare supuse unor riscuri in sensul cresterii, generate de posibilitatea inregistrarii unor noi scumpiri ale petrolului, dar si a unor majorari ale preturilor administrate si ale impozitelor indirecte mai mari decat cele anuntate si stabilite pana in acest moment. Este foarte important sa se evite materializarea riscurilor la adresa stabilitatii preturilor pe termen mediu. Aceasta va asigura si in viitor ancorarea puternica a anticipatiilor inflationiste pe termen mediu si lung din zona euro la niveluri compatibile cu stabilitatea preturilor. Aceasta ancorare constituie premisa pentru ca politica monetara sa contribuie permanent la sprijinirea unei cresteri economice sustenabile si la crearea de locuri de munca in zona euro. Avand in vedere contextul economic favorabil, politica monetara a BCE continua sa fie acomodativa, date fiind nivelurile moderate ale ratelor dobanzilor reprezentative ale BCE, expansiunea puternica a creditului si a agregatelor monetare, precum si volumul semnificativ al lichiditatii in zona euro, reflectat de toti indicatorii prin care aceasta este masurata.

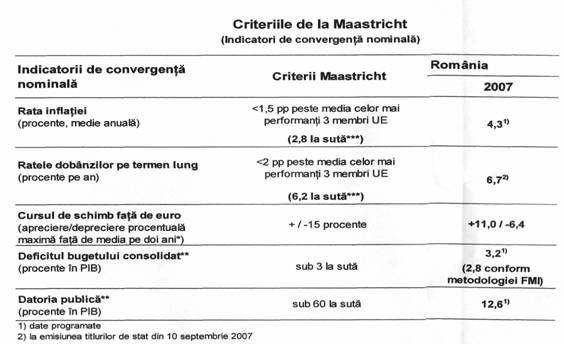

Economia romaneasca in plin proces de convergenta

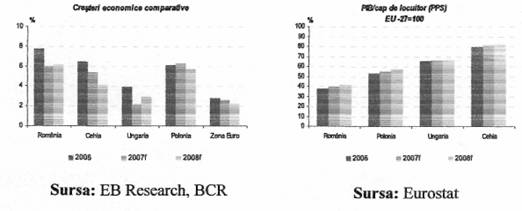

Procesele de reforma din ultimii ani si progresele realizate in plan economic si politic au facut ca incepand cu 1 ianuarie 2007 Romania sa se alature "marii familii europene", ceea ce marcheaza pentru tara noastra intrarea intr-o noua perioada istorica si de dezvoltare care ar putea pozitiona tara noastra ca centru financiar si economic zonal important si ca platforma de extindere spre est. A doua piata ca amrime din Europa Centrala si de Est dupa Polonia, si a 7-a din Uniunea Europeana, Romania este una din economiile emergente cu unul dintre cele mai mari potentiale de crestere din zona si reprezinta o destinatie atractiva din punct de vedere al raportului risc-castig.

Mentinerea unei cresteri puternice a masei monetare si a creditului reflecta nivelurile scazute ale ratelor dobanzilor pe o perioada indelungata si consolidarea activitatii economice in zona euro. Majorarea ratelor dobanzilor pe termen scurt si nivelul scazut al ratelor dobanzilor pe termen lung au influentat evolutiile inregistrate de componentele agregatelor monetare si ale creditului, dar pana in prezent nu au exercitat decat un impact limitat asupra evolutiilor monetare in ansamblu. Dupa mai multi ani de expansiune monetara puternica, lichiditatea in zona euro a atins un volum ridicat, reflectat de toti indicatorii prin care aceasta este masurata. In acest context, persistenta ritmului alert al expansiunii monetare si a creditului semnaleaza existenta unor riscuri in sensul cresterii la adresa stabilitatii preturilor pe termen mediu si lung. In consecinta, evolutiile monetare necesita si in viitor o monitorizare foarte atenta, mai ales in conditiile cresterii robuste a activitatii economice si ale mentinerii dinamicii puternice a pietei imobiliare in multe tari din zona euro.

In concluzie, este deosebit de important ca analiza tendintei preturilor sa tina seama de volatilitatea pe termen scurt a ratelor inflatiei. Orizontul de timp relevant pentru politica monetara este cel mediu. Riscurile in sensul cresterii asociate perspectivelor pe termen mediu ale stabilitatii preturilor se mentin si se refera in special la majorari salariale mai mari decat cele anticipate in prezent, in contextul unei cresteri puternice a populatiei ocupate si al intensificarii activitatii economice. Dat fiind ritmul alert al expansiunii monetare si a creditului, pe fondul existentei unui volum de lichiditate deja semnificativ, coroborarea rezultatelor analizei economice cu cele ale analizei monetare sustine ipoteza conform careia, pe termen mediu si lung, predomina riscurile in sensul cresterii la adresa stabilitatii preturilor.

Piata monetara in anul 2007 in Romania

Statornicirea pietei monetare este strans legata de restructurarea aparatului bancar . Se poate spune ca piata monetara in Romania este in faza incipienta, departe de cerintele unei functionari eficiente . Crearea si buna functionare a pietei monetare in Romania este conditionata de statornicirea precumpanitoare a proprietatii private, a sprijinului concurential ca factor principal al cresterii eficientei economice.

Piata monetara in Romania, aflata in curs de formare, comporta refinantarea bancilor comerciale de catre BNR . In conditiile absentei predominarii economiei de piata si a unui sistem bancar etatist , dobanzile practicate de Banca centrala pentru refinantarea sistemului bancar s-au ridicat la nivele foarte mari, depasind rata inflatiei, fiind inaccesibile pentru majoritatea agentilor economici .

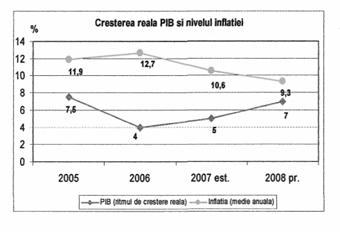

Cresteri fara precedent s-au

consemnat in aproape toate domeniile de activitate.1 Primul an dupa aderarea la Uniunea

Europeana a fost benefic mai mult prin statisticile care arata dezvoltarea

exploziva a majoritatii sectoarelor din economie, in timp ce agricultura a

traversat cel mai prost an din perioada postdecembrista. (Economia Romaniei

si-a temperat anul trecut ritmul de crestere la 5,4 - 6%, de la 7,7%

in 2006) Seceta a secerat productia

agricola, ceea ce a dus la cresterea preturilor la alimente,

lucru care a avut doua consecinte: cresterea inflatiei

si adancirea deficitului comercial (Romania a fost nevoita sa

importe cereale si legume). Criza din Statele Unite a zdruncinat sectorul

financiar, iar marii investitori straini s-au speriat. Aversiunea

fata de risc a scazut, iar investitorii au inceput sa se

retraga de pe pietele emergente. Astfel,

Momente-cheie in domeniul bancar in 2007

-intrarea pe piata a unor noi jucatori: Bank of Cyprus, Millenium Bank si La Caixa,

- fluctuatiile dobanzii de politica monetara,

-declansarea crizei de personal in sistemul bancar,

-extinderea rapida a infrastructurii bancare (in septembrie erau 5.175 unitati),

-relaxarea normelor de creditare de catre BNR: avansul obligatoriu a fost eliminat, iar gradul de indatorare al populatiei a crescut.

La un an de la aderarea la UE,

Principala problema cu care se

confrunta Romania este cresterea deficitului de cont curent, care

anul acesta poate fi acoperit in proportie de doar 40% din

investitiile straine, urmand ca in viitor procentul acestora sa

scada, desi ele se vor mentine la cote ridicate, datorita

faptului ca Romania este cea mai mare tara din regiune. Investitiile

sunt in continuare foarte mari. Economia romaneasca este una

atractiva pentru investitii. In anul 2007 investitiile au avut o

crestere de 25%. Agricultura anului 2007 a traversat cel mai

prost an din perioada postdecembrista. Seceta din vara anului 2007 a adus

prejudicii statului de 388 milioane de euro, reprezentand 0,4% din Produsul

Intern Brut.

Dar cu

toate acestea dezvoltare economica in 2007 s-a produs prin interventia

capitalului strain. Toata cresterea din

2007 marcheaza o ruptura in ciclul economic: 4 inflatia a revenit, de unde mergea numai in jos, iar leul a luat-o in sus, de unde mergea si el numai in jos. Crestere economica s-a obtinut, e adevarat, insa celelalte doua aspecte fac parte din nota de plata a deficitului extern. Devine limpede ca pe baza cresterii importurilor cu mult peste valoarea exporturilor s-a realizat tot ceea ce a aparut frumos drept crestere economica. Fenomenul dureaza de ani de zile. Ascensiunea leului s-a facut tot pe seama cresterii deficitului extern, si chiar si Banca Nationala si-a realizat tintele de inflatie pe seama aceluiasi deficit. Dependenta de finantarea straina a atribuit o perspectiva negativa ratingului Romaniei.

4https://www.formula-as.ro

Comparat cu monedele statelor baltice si cu leva bulgareasca, leul romanesc are un regim de flotare libera, ceea ce face Romania mai putin interesanta in ochii speculatorilor", arata raportul Erste Bank. 5

Volatilitatea este termenul ce caracterizeaza

evolutia cursului de schimb in 2007. La mijlocul lunii decembrie,

moneda nationala este mai slaba decat la inceputul anului, in

conditiilce in care majoritatea analistilor estimau in 2006 ca

leul se va aprecia pe termen lung.

Parerile

in lumea bancara se contrazic cand vine vorba de pronosticuri pentru rata

dobanzii monetare.6

7,5% , 7,25% si 7% - acestea sunt variantele posibile. Rata dobanzii a

atins cota de 7,5% , inca departe de cea

de 3,75% stabilita de Banca Centrala

Europeana. De ce ramane dobanda la 7,5% ? Raspunsul este simplu: inflatia.

Inflatia in luna martie a fost de 3,66% fata de perioada similara de anul

trecut, deci sub tinta pe care si-a propus-o BNR pentru sfarsitul anului.

Avansul PIB-ului pe intreg anul 2007 are mari sanse sa fie sub cresterea inregistrata in primele noua luni ale anului, deoarece, in ultimul trimestru, industria, constructiile si vanzarile din retail au scazut fata de trimestrul precedent. Turbulentele din pietele internationale ar fi putut avea si un efect pozitiv asupra cresterii economice, deoarece au determinat deprecierea leului, ceea ce ar fi putut duce la 'o imbunatatire a exportului net in ultimul trimestru.

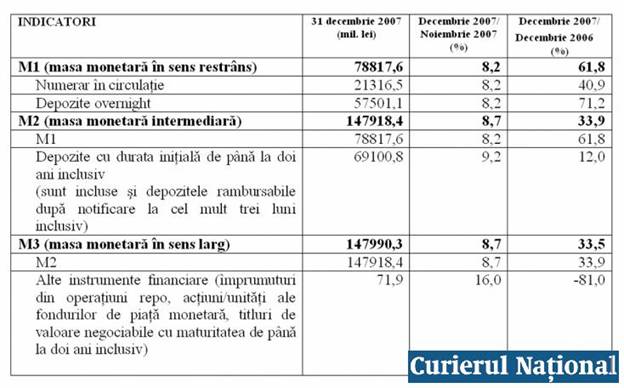

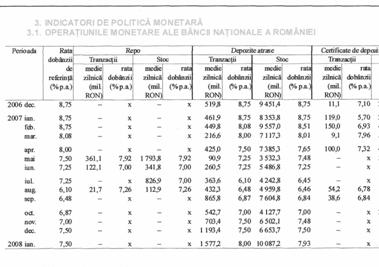

Au fost

date publicitatii de catre BNR valorile indicatorilor monetari

pentru luna decembrie2007 Potrivit raportului, masa monetara

in sens larg (M3) a fost la sfarsitul anului de 147.990,3 milioane lei.

Fata de luna noiembrie a aceluiasi an aceasta a crescut cu 8,7%

(8% in termeni reali), iar in raport cu decembrie 2006 masa monetara a

crescut cu 33,5% (25,3% in termeni reali). In ceea ce priveste

evolutia masei monetare pe intreg parcursul anului 2007, in luna ianuarie valoarea

acesteia era de 106.967 milioane lei, in crestere cu 5,4% fata

de luna precedenta si tot in crestere cu 52,9%, fata

de aceeasi perioada a anului 2006. La jumatatea anului, trendul

crescator a adus masa monetara in sens larg la valoarea de 116.276,1

milioane lei, in crestere cu 5,3% fata de luna precedenta

si tot cu 52,9% fata de aceeasi perioada a anului

precedent.

Potrivit raportului, masa monetara

in sens larg (M3) a fost la sfarsitul anului de 147.990,3 milioane lei.

Fata de luna noiembrie a aceluiasi an aceasta a crescut cu 8,7%

(8% in termeni reali), iar in raport cu decembrie 2006 masa monetara a

crescut cu 33,5% (25,3% in termeni reali). In ceea ce priveste

evolutia masei monetare pe intreg parcursul anului 2007, in luna ianuarie valoarea

acesteia era de 106.967 milioane lei, in crestere cu 5,4% fata

de luna precedenta si tot in crestere cu 52,9%, fata

de aceeasi perioada a anului 2006. La jumatatea anului, trendul

crescator a adus masa monetara in sens larg la valoarea de 116.276,1

milioane lei, in crestere cu 5,3% fata de luna precedenta

si tot cu 52,9% fata de aceeasi perioada a anului

precedent.

Cadrul macroeconomic international s-a pastrat favorabil stabilitatii financiare din Romania .8 In 2007 sistemul financiar s-a mentinut stabil, dar unele riscuri, fara potential sistemic pe termen scurt, sunt in crestere. Cele mai importante provocari pot veni din urmatoarele directii: -dezechilibrul extern al Romaniei, - indatorarea importanta a populatiei

expunerea companiilor nefinanciare la un posibil soc valutar. - incetinirea cresterii economice in unele tari partenere -perceptia mai putin favorabila din partea pietelor internationale cu privire la capacitatea TE de a face fata unor conditii financiare mai restrictive majorarea ratelor de dobanda sau corectia pretului activelor, care ar avea ca efect orientarea fluxurilor de capital spre plasamente considerate mai putin riscante decat cele in TE.

Aderarea Romaniei la Uniunea Europeana, la 1 ianuarie 2007 a accentuat competitia interna pe piata serviciilor bancare, tinand cont de profitabilitatea mai ridicata in sectorul bancar romanesc, nivelul inca redus al intermedierii financiare precum si de existenta unui cadru de reglementare si supraveghere armonizat cu standardele Uniunii. Se disting unele tendinte ce vor presupune monitorizare atenta: cresterea expunerii fata de populatie si majorarea scadentelor la credite. Implementarea deciziilor de politica monetara a fost favorizata de un sistem financiar stabil. Momentele de turbulenta de pe pietele internationale nu au avut impact notabil asupra lichiditatii pietei monetare, iar volatilitatea ratelor de dobanda interbancare nu a avut ecou in sectorul real.

Sistemul bancar romanesc ramane bine capitalizat. In plus, rezultatele analizelor de stress test releva faptul ca acesta este apt sa reziste unor socuri exogene dure. Pentru perioada urmatoare se anticipeaza prelungirea trendului descrescator al raportului de solvabilitate, pe fondul mentinerii unei cresteri accentuate a creditarii. Un nou factor potential de influenta asupra solvabilitatii bancilor l-ar putea constitui renuntarea de catre banca centrala la masurile suplimentare de limitare a cresterii creditului9.

9Regulamentul BNR nr. 3/2007 privind limitarea riscului de credit la creditele destinate persoanelor fizice, publicat in M.O. nr. 177/14.03.2007 a abrogat Normele BNR nr. 10/2005, cu modificarile si completarile ulterioare, privind limitarea riscului de credit la creditele acordate persoanelor fizice

Graficul 1 descrie o curba a ratei zero cupon implicita pentru primele doua luni din 2007.

|

Grafic 1 - Rata zero cupon implicita pentru titlurile de stat |

Abaterile mari ale valorilor efective ale ratelor de la curbele estimate sunt cauzate de diferentele mari in randamentele de tranzactionare in special pentru titlurile cu scadenta de pana la 2 ani, cat si de inglobarea tranzactiilor pe intervale mari de timp.

10 Banca Natioanala a Romaniei, Sistemul financiar si riscurile acestuia, pag 48

11 Curbele estimate sunt functii exponentiale de tipul a*exp(b*x)+c*exp(d*x). Observatiile in estimari includ doar tranzactiile ireversibile in lei de pe piata interbancara si sunt ponderate ca importanta cu volumul tranzactiilor.

Curbele sunt atipice, prezentand valori maxime pentru scadentele la 3-5 ani. Explicatii pentru aceasta situatie ar putea fi: (1) preferinta investitorilor pentru titluri pe termen lung in conditiile unei oferte sarace, coroborata cu incertitudinea privind cresterea lichiditatii pietei pe termen mediu si, in consecinta, a posibilitatii de a substitui titlurile cu diferite scadente; (2) asteptari mai puternice privind diminuarea ratelor dobanzii pe termen lung decat pe termen mediu; (3) curba ar putea fi ne-informativa (orizontala), efectul detectat fiind datorat exclusiv naturii ilichide a pietei. In dinamica, in medie ratele zero cupon implicite pe termen scurt cresc spre finalul anului 2006 pe fundalul evenimentelor de pe piata monetara, dar scad semnificativ in perioada noilor emisiuni din 2007, dovada a unei cereri ce depaseste mult chiar si acest nivel al ofertei. Ratele estimate pe termen lung se reduc de-a lungul perioadei analizate.

2 Orientarea politicii monetare anului 2007

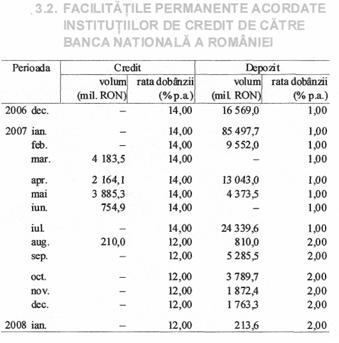

In luna decembrie, politica monetara a continuat sa fie implementata conform deciziilor adoptate de Consiliul de administratie al BNR. In conditiile actuale pe piata noastra interbancara se efectueaza mai ales operatiuni de refinantare si mai putin operatiuni de creditare inter-banci . Refinantarea constituie principalul instrument de interventie a BNR pe piata monetara. Banca centrala a continuat sa sporeasca fermitatea politicii de control al lichiditatii, fapt ce a condus la cresterea mediei randamentelor interbancare si implicit la reducerea ecartului dintre aceasta si rata dobanzii de politica monetara.

13 Banca Nationala a Romaniei, 12/2007 Buletin lunar

Piata monetara continua sa fie inundata de lei Banca Nationala continua sa lase o cantitate excedentara de lei in piata monetara, in efortul sau de a limita evolutia apreciativa a monedei nationale, care determina o majorare a deficitului comercial si a consumului, care ar putea avea efecte asupra inflatiei. Pe piata monetara interbancara, excesul de lichiditate a condus la caderea dobanzilor pana in minimul suportat de piata (dobanda de facilitate de depozit la BNR, 2%). In trimestrul III, rata dobanzii de politica monetara a fost mentinuta la nivelul de 7,0 la suta, iar valoarea medie trimes-triala 15 a cursului de schimb real efectiv al leului a continuat sa se reduca comparativ cu intervalul precedent, in pofida schim-barii de traiectorie pe care a consemnat-o raportul leu/euro in luna august.

Cursul efectiv de schimb al leului este construit pe baza cursurilor de schimb leu/euro, respectiv leu/dolar, utilizand un sistem de ponderare ce reflecta importanta celor doua monede in comertul exterior al Romaniei (capitolul V. Perspectivele inflatiei, noiembrie 2007).

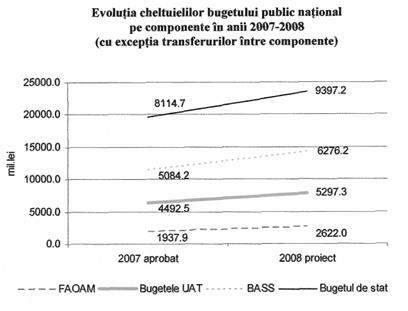

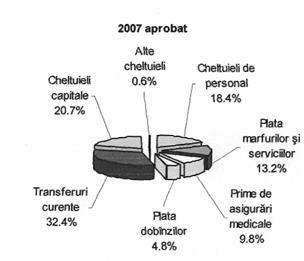

Decizia de intrerupere a trendului descendent al ratei dobanzii de politica monetara adoptata de Consiliul de administratie al BNR a avut ca argument major relativa amplificare a riscurilor la adresa sustenabilitatii dezinflatiei induse de continuarea cresterii alerte a salariilor - insuficient sustinuta de sporuri de productivitate - de preconizata majorare a cheltuielilor bugetare (tabel 2), precum si de prelungirea trendului de inrautatire a pozitiei externe a economiei.

Prudenta imprimata politicii ratei dobanzii in acest trimestru a fost justificata si de inrautatirea perspectivelor pe termen scurt ale inflatiei - decurgand in principal din cresterea potentialului inflationist al unor factori ai ofertei (dominant fiind impactul secetei asupra productiei agricole si a preturilor produselor alimentare) si din efectele adverse exercitate de corectia ascendenta suferita de cursul de schimb al leului, dar si de sporirea incertitudinii privind evolutia viitoare a acestor factori inflationisti.

Pentru a potenta impactul deciziilor referitoare la rata dobanzii, BNR a operat in acest interval o serie de modificari la nivelul cadrului operational al politicii monetare, urmarind astfel sa intareasca rolul de semnal al ratei dobanzii cheie a politicii monetare, precum si rolul ratelor dobanzilor de pe piata monetara interbancara in cadrul mecanismului de transmisie monetara.

Decizia de mentinere a ratei dobanzii de politica monetara la nivelul de 7,0 la suta - si implicit de stopare a seriei de ajustari descendente operate asupra acesteia pe parcursul primei jumatati a anului a pus in evidenta cresterea probabilitatii de materializare a unor riscuri majore la adresa sustenabilitatii dezinflatiei.

Cel mai semnificativ risc identificat in cadrul analizelor efectuate l-a constituit potentiala crestere a exceden-tului de cerere fata de nivelul prognozat, ca efect, pe de o parte, al amplei relaxari aplicate politicii veniturilor in acest an (tabel 3) si al manifestarii caracterului prociclic al politicii fiscale in trimes-trele urmatoare si, pe de alta parte, al scaderii temporare a nivelului potential al PIB ca urmare a socului negativ de oferta produs de reculul productiei agricole.

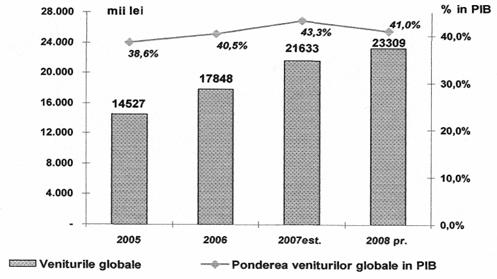

Tabel 3 Evolutia veniturilor bugetului public national

In acest context, s-a constatat confirmarea in mare parte a asteptarilor privind evolutia PIB in trimestrul II. Astfel, cresterea economica s-a incetinit, dar mai lent decat se anticipase (5,6 la suta, fata de 5,2 la suta), in conditiile in care ritmul anual de crestere a formarii brute de capital fix s-a amplificat (la 19,4 la suta, fata de 17,2 la suta in trimestrul I), iar cel al consumului privat a inregistrat doar o scadere usoara (cu 0,7 puncte procentuale, pana la 10,7 la suta); ca urmare, cresterea absorbtiei interne s-a reaccelerat in acest interval (la 13,2 la suta, cu 1,4 puncte procentuale peste ritmul anual de crestere din trimestrul I), reducerea dinamicii anuale a PIB datorandu-se astfel exclusiv amplificarii soldului negativ al exportului net

Totodata, s-a pus in evidenta efectul de potentare a presiunilor cererii interne pe care a inceput sa-l exercite socul suferit de productia agricola in acest an.

16 Contributia acestuia la dinamica PIB a atins in trimestrul II valoarea record de -9,2 puncte procentuale, Perspectivele asupra inflatiei, 2007

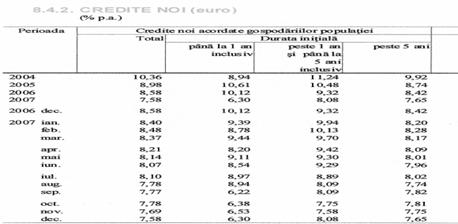

Se reflecta accentuarea preferintei populatiei pentru creditele pe termen lung in devize, sustinuta de prelun-girea declinului ratelor dobanzilor la imprumuturile noi in euro acordate acestui segment, dar si de ofertele atractive de creditare in valute netraditionale .

In aceste conditii, BNR a luat in considerare faptul ca in actualul context o eventuala majorare a ratei dobanzii de politica monetara ar putea potenta cererea de imprumuturi in valuta, actionand impotriva efectului de sens opus ce se anticipa a fi exercitat (inclusiv prin inter-mediul modificarii asteptarilor) de schimbarea recenta de traiectorie consemnata de cursul de schimb al leului, dar si de probabila sporire a costului finantarii obtinute de institutiile de credit de pe piata internationala (posibil ca reflexie a majorarii primei de risc).

17 Ponderea creditelor in franci elvetieni in total credite in devize acordate populatiei s-a marit de la 10,1 la suta in luna iunie la 12,2 la suta in august

Pentru a consolida restrictivitatea conditiilor monetare, banca centrala a intarit sensibil controlul asupra lichiditatii de pe piata monetara incepand din august, dupa ce in prima parte a trimestrului operatiunile de piata au neutralizat doar partial injectiile de lichiditate generate de factorii autonomi. Drenarea excedentului de lichiditate s-a realizat preponderent prin inter-mediul licitatiilor de depozite organizate la rata variabila a dobanzii, in cadrul carora sumele acceptate au fost identice celor anuntate; persistenta incertitudinilor bancilor privind evolutia factorilor autonomi ai lichiditatii a avut ca rezultanta formarea unui ecart intre randamentul mediu al depozitelor pe doua saptamani atrase de BNR si rata dobanzii de politica monetara. Pentru a elimina acest decalaj banca centrala a trecut la atragerea de depozite la rata fixa a dobanzii, sumele oferite de banci fiind acceptate integral.

Avand in vedere inrautatirea, comparativ cu proiectia anterioara, a perspectivei inflatiei pe aproape intregul orizont de transmisie a politicii monetare, precum si predominanta riscurilor in sensul accelerarii inflatiei, Consiliul de administratie al BNR a decis majorarea cu 0,5 puncte procentuale a ratei dobanzii de politica monetara, pana la nivelul de 7,5 la suta, precum si continuarea gestionarii prudente a lichiditatii de pe piata monetara prin intermediul operatiunilor de piata. Consiliul de administratie al BNR a reafirmat necesitatea orientarii politicii monetare, alaturi de celelalte componente ale mix-ului de politici macroeconomice, in directia ancorarii ferme si sustenabile a anticipatiilor inflationiste la nivelurile scazute de inflatie atinse pana in prezent, in vederea incadrarii cresterii anuale a preturilor in traiectoria de dezinflatie pe termen mediu stabilita impreuna cu guvernul si, la un orizont mai larg, a asigurarii convergentei nivelului agregat al preturilor din Romania catre stabilitatea preturilor in definitia sa din UE.

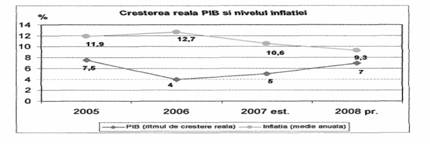

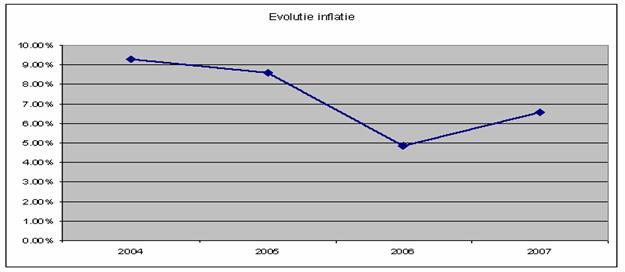

Inflatia la sfarsitul anului 200718 a depasit limita superioara a intervalului de variatie de 3-5 la suta, asociat tintei de 4 la suta. Traducere: BNR nu isi va atinge tinta de inflatie. Mai mult, Banca Centrala recunoaste ca exista riscul 'abaterii de la tinta a inflatiei si de-a lungul unei parti a anului 2008'.

Majoritatea Bancilor Centrale din tarile vecine au decis sa-si mentina dobanzile de politica monetara. Astfel, leul ar putea deveni mai interesant pentru investitorii straini. Cine pierde din majorarea de dobanda? In primul rand cei care doresc sa se imprumute. Cresterea de 0,5 la suta a dobanzii de referinta se va revedea in vreun fel sau altul si in costul creditelor, care va creste. Lucru pe care BNR il doreste, deoarece urmareste descurajarea consumului si incurajarea economisirii. Dobanzi mai mari inseamna credite mai scumpe si castiguri mai mari din depozite. Daca leul se apreciaza, puterea de cumparare a populatiei creste, iar romanii vor cumpara mai multe produse de import. In acelasi timp, exporturile romanesti se vor scumpi si vor deveni mai putin competitive pe pietele internationale. Astfel, deficitul comercial al Romaniei se va adanci si va trage in jos dupa el deficitul de cont current.

3 Implementarea politicii monetare si modificarea ratelor dobanzilor in anul 2007

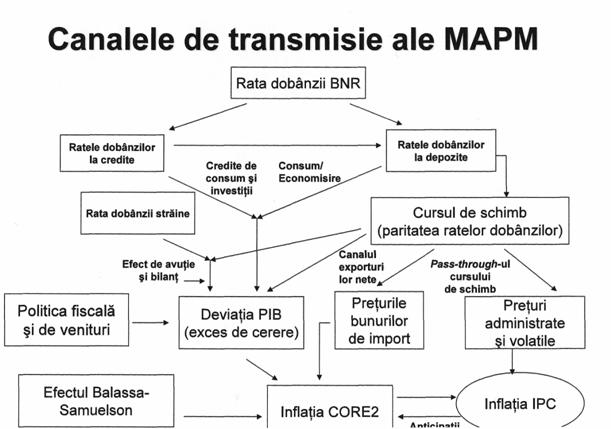

Descrierea simplificata si formalizata a mecanismului de transmisie a politicii monetare catre inflatie si alte variabile macro de interes; rata dobanzii BNR- functie de reactie

Seceta din 2007 a realimentat presiunile inflationiste. Deja preturile la o serie de produse alimentare au crescut, inregistrandu-se scumpiri. In acest context, se prefigureaza o crestere a inflatiei, spre finalul anului. De asemenea, tendinta de apreciere a monedei nationale s-a inversat, iar pericolul unui leu nesustenabil si expus la corectii pare a fi disparut. Acestea sunt principalele motive pentru care banca centrala a decis sa nu scada dobanda de politica monetara, chiar daca inflatia de baza (Core 2, inflatia fara preturile volatile) ar fi permis BNR o noua treapta de reducere a dobanzii de politica monetara.

Perspectivele pe termen mediu sunt de continuare si consolidare a procesului dezinflationist. Cu toate acestea, presiunile induse de o crestere a veniturilor, insuficient sustinuta de sporuri de productivitate, de sporirea cheltuielilor guvernamentale, precum si incertitudinile legate de atitudinea investitorilor fata de pietele emergente reclama pastrarea unei atitudini prudente a politicii monetare si exercita presiuni negative asupra inflatiei pe termen mediu. BNR va monitoriza vigilent evolutiile indicatorilor macroeconomici, pe plan intern si international, si perspectivele acestora, astfel incat prin adecvarea instrumentelor sale sa contracareze presiunile inflationiste in vederea reintrarii pe traiectoria dezinflationista asumata si a atingerii intr-o maniera sustenabila a obiectivelor de dezinflatie pe termen mediu.

Modificarile aduse de banca centrala cadrului operational al politicii monetare si intarirea politicii de control al lichiditatii au contribuit la reducerea apreciabila a volatilitatii ratelor dobanzilor de pe piata interbancara si la reapropierea treptata a acestora de rata dobanzii de politica monetara;

Amplitudinea acestei coborari a reflectat preponderent norma-lizarea valorii ratelor medii zilnice ale dobanzilor in raport cu nivelurile deosebit de inalte consemnate. Redresarea ulterioara a fost urmata de o noua scadere. Aceasta evolutie a fost efectul supraestimarii de catre unele institutii de credit a volumului de rezerve din system. Intensificarea operatiunilor de sterilizare a condus la remodelarea ulterioara a acestor asteptari, astfel incat randamentele interbancare s-au juxtapus din nou in a doua parte a lunii ratei dobanzii bancii centrale. In acest context, plaja de variatie a randamentelor interbancare s-a restrans semnificativ In acelasi timp, spread-ul mediu dintre cotatiile bid si ask pe aceasta scadenta s-a redus progresiv pe parcursul intervalului analizat, media sa trimestriala atingand un minim istoric.

Perspectivele inflatiei

In trimestrul II 2007, inflatia importata a continuat sa aiba un impact favorabil asupra dinamicii preturilor interne, in conditiile in care indicele valorii unitare de import s-a mentinut subunitar (98,2 la suta, fata de 96,9 la suta in trimestrul I 2007), iar aprecierea leului in raport cu euro s-a accentuat (7,1 la suta comparativ cu 5,4 la suta in primele trei luni ale anului 2007). In trimestrul II 2007, rata anuala de crestere a PIB real a consemnat o usoara atenuare.

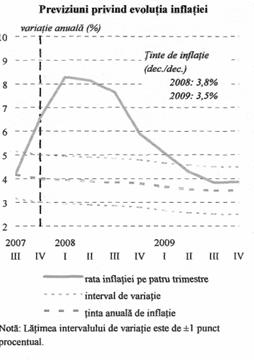

Scenariul de baza al proiectiei curente plaseaza rata anuala a inflatiei la sfarsitul anului 2007 la nivelul de 5,7 la suta, cu 1,8 puncte procentuale peste cel prognozat in Raportul asupra inflatiei din luna august. Pentru anul 2008, inflatia proiectata la finele anului se situeaza cu 0,6 puncte procentuale peste cea prognozata anterior (4,3 la suta fata de 3,7 la suta). Revizuirea prognozei este rezultatul unor evolutii recente care marcheaza abateri substantiale fata de coordonatele proiectiei precedente. Astfel nu a mai fost posibila atenuarea cresterii preturilor interne prin consumul de produse importate mai ieftine, dinamica preturilor de import fiind influentata nefavorabil, pe langa reflectarea cresterii preturilor produselor agricole pe pietele specifice la nivel international, si de evolutia cursului de schimb. Pentru anul 2008, scenariul de baza prevede o dezinflatie mult mai puternica (inflatia anuala scazand de la 5, 7 la suta in 2007 la 4,3 la suta in 2008) decat cea proiectata anterior (de la 3,9 la suta la 3,7 la suta), urmand ca in cursul anului 2009 inflatia sa revina la niveluri apropiate de valoarea centrala a tintei. Proiectia scaderii inflatiei in a doua jumatate a inter-valului de prognoza se bazeaza pe impactul restrictivitatii pro-gramate a conditiilor monetare asupra cererii agregate, pe prognoza unei dinamici favorabile a preturilor de import si pe ipoteza epuizarii efectelor negative ale secetei din anul 2007 o data cu obtinerea in 2008 a noii recolte agricole.

Potrivit scenariului de baza al proiectiei, inflatia anuala (tabelul 1) a pre-turilor de consum va urca deasupra intervalului de variatie din jurul tintei centrale in ultimul trimestru al anului curent, urmand sa reintre in interval incepand cu trimestrul IV al anului 2008. Rata inflatiei este prognozata sa atinga 5,7 la suta in 2007 si 4,3 la suta in 2008.

Tabelul 1. Rata anuala a inflatiei (sfarsitul perioadei)

procente

|

Perioada |

T4 2007 |

T1 2008 |

T2 2008 |

T3 2008 |

T4 2008 |

T1 2009 |

T2 2009 |

T3 2009 | | ||||||||||||||

|

Proiectata | |||||||||||||||||||||||

22 Banca Nationala a Romaniei, Raports asupra inflatiei, noiembrie, 2007, pag.46

Impactul ratei dobanzii BNR asupra economiei reale se realizeaza indirect, prin intermediul ratelor dobanzilor prac-ticate de catre bancile comerciale in relatiile cu clientii lor. Acesta se transmite, de regula, cu o intarziere datorata proce-sului de ajustare treptata a dobanzilor bancilor comerciale la rata dobanzii BNR. Cu toate acestea, se preconizeaza ca, incepand din trimestrul I 2008, ajustarea conduitei politicii monetare si reluarea aprecierii in termeni reali a monedei nationale sa repozitioneze restrictivitatea conditiilor monetare reale pe coordonatele compatibile cu readucerea treptata a ratei inflatiei in apropierea tintei centrale pana la sfarsitul intervalului de prognoza.

In trimestrul III 2007 PIB real a inregistrat o rata de crestere similara celei din trimestrul anterior. Datele statistice referitoare la evolutia PIB real si a componentelor sale in primele trei trimestre din 2007 prezinta incertitudini legate, in principal, de (i) nivelul foarte ridicat al discrepantei statistice pe partea de cheltuieli, (ii) revizuirea substantiala de catre INS a indicilor anuali referitori la investitii fara ca aceasta modificare sa se regaseasca in componentele de cerere, urmand a fi incorporata in acestea doar odata cu publicarea datelor trimestriale revizuite si (iii) neconcordantele intre datele statistice din bugetul general consolidat al statului si cele din conturile nationale cu privire la impozitele nete pe produs, componenta a PIB care a fost influentata de modificarea legislativa referitoare la colectarea TVA

DINAMICA PIB

|

Indicatori |

Unitatea de masura |

2006 efectiv |

2007 estimat |

2008 prognoza |

|

|

Produsul Intern Brut nominal fata de anul precedent in preturi comparative |

Mild. Lei % |

44.1 104.0 |

50.0 105.0 |

56.8 107.0 |

BNR subliniaza necesitatea ca politica monetara, alaturi de celelalte componente ale mix-ului de politici macroeconomice, sa urmareasca ancorarea ferma si sustenabila a anticipatiilor inflationiste la nivelurile scazute de inflatie atinse pana in prezent, in vederea incadrarii cresterii anuale a preturilor in traiectoria de dezinflatie pe termen mediu stabilita impreuna cu guvernul si, la un orizont mai larg, a asigurarii convergentei nivelului agregat al preturilor din Romania catre stabilitatea preturilor in definitia sa din UE.

Politica ratei dobanzii a fost intarita preemptiv prin sporirea fermitatii controlului exercitat de Banca Centrala asupra lichiditatii de pe piata monetara, astfel incat nivelul mediu al randamentului tranzactiilor de pe segmentul interbancar s-a plasat la finele lunii septembrie cu aproape doua puncte procentuale deasupra valorii consemnate la sfarsitul lunii precedente.

Pentru a potenta impactul deciziilor privind rata dobanzii, BNR a efectuat in acest interval serie de modificari la nivelul cadrului operational al politicii monetare, urmarind astfel sa intareascarolul de semnal al ratei dobanzii cheie a politicii monetare, precum si rolul ratelor dobanzilor de pe piata monetara interbancara in cadrul mecanismului de transmisie monetara;

Actuala prognoza a evolutiilor macroeconomice pe termen mediu pune in evidenta o amplificare a complexitatii si dimensiunii riscurilor si incertitudinilor ce-i sunt asociate; aceasta se datoreaza manifestarii in perioada urmatoare a implicatiilor socurilor inflationiste mestrul III, concomitent cu cele ale declansarii seriei de evenimente electorale ce se vor extinde pana in anul 2009. Pe langa presiunile inflationiste pe care le va genera, eventuala materializare a riscului producerii unei asemenea relaxari a politicilor macroeconomice ar reduce considerabil sansele de stopare a adancirii deficitului de cont curent pe orizontul prognozei si implicit pe cele de asigurare a sustenabilitatii dezinflatiei pe termen mediu.

Riscul prelungirii abaterii de la tinta a inflatiei si de-a lungul unei parti a anului 2008 tinde sa diminueze impactul favorabil al acestei consolidari si sa afecteze anticipatiile privitoare la inflatie ale agentilor economici si populatiei.

Consiliul de administratie al BNR a reafirmat in acest context necesitatea orientarii politicii monetare, alaturi de celelalte componente ale mix-ului de politici macroeconomice, in directia ancorarii ferme si sustenabile a anticipatiilor inflationiste la nivelurile scazute de inflatie atinse pana in prezent, in vederea incadrarii cresterii anuale a preturilor in traiectoria de dezinflatie pe termen mediu

De asemenea, orientarea politicii monetare urmareste asigurarea unui nivel corespunzator al dobanzii reale, de natura sa stimuleze economisirea si sa imbunatateasca raportul acesteia cu investitiile, cu efect asupra reducerii treptate in viitor a deficitului extern.

4.1 Utilizarea ratelor dobanzii ca instrument de politica monetara in anul 2008

Cadrul general al economiei anului 2008

Potrivit economistilor ONU, in ultimii ani, economia mondiala a inregistrat cea mai rapida crestere din istorie. In acelasi timp, economia din tarile in curs de dezvoltare a mentinut o dezvoltare sanatoasa si constanta care a jucat un rol din ce in ce mai important in progresul durabil al economiei mondiale.Cresterea economiei mondiale va inregistra o tendinta de incetinire datorita scaderii ritmului de crestere a economiei Statelor Unite si altor tari dezvoltate, se arata in raportul intitulat "Perspectivele economiei mondiale in anul 2008", publicat de catre Banca Mondiala24. In acelasi timp, economiile tarilor in curs de dezvoltare isi mentin o tendinta de crestere remarcabila, faptul care neutralizeaza efectul pricinuit in urma evolutiei spre depresiune a economiilor tarilor dezvoltate.

Potrivit celui mai recent raport al Bancii Mondiale, intitulat "Raportul economic periodic UE8+2,"perspectiva economica pentru statele UE8+2 in 2008 si 2009 este pozitiva in general insa, ca si in cazul economiilor statelor OECD, prognoza este marcata de riscul incetinirii ritmului cresterii economice si cresterii inflatiei.

In perioada 2008-2009, regiunea va inregistra progrese, chiar daca mai putin semnificative, in recuperarea decalajelor fata de UE15. Ratele de crestere a PIB-ului au atins varful in multe tari in prima jumatate a anului 2007, insa au ramas robuste in cea de a doua jumatate a anului. Incetinirea e posibil sa continue si pe parcursul anului 2008, cea mai semnificativa urmand a se inregistra in tarile Baltice. Cresterea economica e de asteptat sa se revigoreze in Ungaria, care trece printr-o consolidare fiscala prelungita si care, inca de la mijlocul anului 2007, se confrunta cu o crestere redusa a PIB-ului si cu o rata relativ crescuta a inflatiei.

Pe plan global e posibil sa ne confruntam cu o perioada prelungita de apetit scazut pentru risc, combinat cu o volatilitate de durata, reflectata in oscilatii abrupte inregistrate practic pe toate pietele. Acest cadru constituie o provocare pentru UE8+2, iar soliditatea si credibilitatea politicilor economice va fi apreciata de catre participantii la piata. Cu toate acestea, cu exceptia ratei inflatiei mai mari decat cea prognozata, celelalte elemente economice fundamentale din tarile UE8+2 raman in mare neschimbate. Cresterea PIB-ului este robusta.

Dezechilibrele externe s-ar putea ajusta cu cresterea mai lenta a PIB-ului prognozata pentru tarile Baltice in 2008 insa, in Romania si Bulgaria, exista perspective reduse sa se produca vreo schimbare in viitorul apropiat.

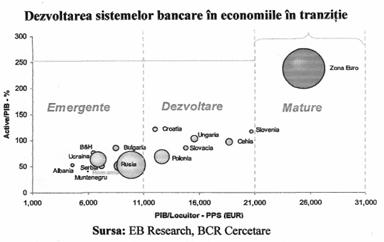

In

general, nivelul de dezvoltare al oricarui sistem bancar si pozitionarea sa

comparative cu alte sisteme regionale poate fi reflectat de doi factori

principali: gradul de dezvoltare economica (PIB/locuitor la paritatea puterii

de cumparare) si de adancimea financiara (Active/PIB, Credite/PIB sau

Depozite/PIB). Nivelul de dezvoltare atins de un system bancar este dat si de

gradul de diversificare al ofertei de servii si produse bancare. Din acest

punct de vedere

Piata monetara in anul 2008 in Romania

Se apropie sfarsitul anului 2007, iar economia Romaniei arata mai prost acum decat inainte de aderarea la Uniunea Europeana. Inflatia a depasit cu mult tinta stabilita la inceputul anului, deficitul de cont curent se largeste de la o luna la alta, ritmul de crestere al economiei a incetinit, iar contextul international nu mai este favorabil economiilor emergente. Economia Romaniei nu va fi afectata major de turbulentele internationale, care vor avea efecte mai degraba pe pietele financiare si mai mult pe termen mediu decat anul acesta, spun analistii. Principalele efecte ale crizei mondiale in economia Romaniei sunt o incetinire a exporturilor, scumpirea finantarilor de pe pietele externe, dar si o reducere a consumului - toate acestea urmand sa afecteze ritmul cresterii economice.

Economia

romaneasca nu poate fi decuplata de cea mondiala 25, din

contra, influentele acesteia vor fi din ce in ce mai puternice.

Suntem de parere ca efectele crizei imobiliare americane sunt abia la

inceput si 2008 va fi anul in care ele vor fi mai pregnant vizibile. Va

exista o presiune majora asupra monedei americane si exista

pericolul ca OPEC sa renunte la dolar - ceea ce ar insemna o

lovitura majora pentru economia

Asadar, inflatia are slabe sanse sa revina in intervalul tintit de BNR. Ea va fi mai aproape de 5%, ceea ce inseamna inca o lovitura pentru credibilitatea BNR. BNR ar putea majora dobanda de politica monetara cu 0,5 puncte procentuale in ianuarie, pana la 8%. In context international, urcarea dobanzii de catre BNR, in conditiile in care Banca Centrala Europeana (BCE) sau banca centrala din SUA, Federal Reserve, vor mentine probabil dobanzile, ar putea mari diferentialul de dobanda in favoarea leului, sporind astfel atractivitatea monedei nationale, care a avut de suferit in ultimele luni, pe fondul lipsei de incredere din piata. Pentru anul 2008, analistii au opinii diferite referitoare la cresterea economiei romanesti , in sensul ca prognozele pesimiste indica un avans al PIB de 4,8%, in timp ce estimarile optimiste indica un ritm de crestere de pana la 6,1%. Pentru anul acesta se estimeaza o crestere economica de 4,8-5,2%. Valoarea superioara ar putea fi atinsa daca economia UE nu va afisa o reducere a cresterii pe 2007, ci abia in 2008.

2008 va fi un an foarte greu pentru cei care gestioneaza economia. Banca Nationala si Guvernul vor trebui sa se lupte atat cu inflatia, cat si cu deficitul de cont curent. BNR are ca prioritate tintirea inflatiei, iar majoritatea analistilor considera inevitabila o noua majorare a dobanzii-cheie la inceputul anului viitor, indiferent de contextul economic.

Economia romaneasca va creste cu 6,1% in 2008, in ciuda crizei financiare mondiale

Aspecte

principale: . Economia

romaneasca va creste cu 6,1% in 2008. Cresterea considerabila a productivitatii

va sustine exporturile . Principalele companii cotate la Bursa de Valori

Bucuresti sunt actualmente evaluate la niveluri comparabile cu Polonia si

Republica Ceha, cu valori ale P/E in 2008 si 2009 de 12,5 respectiv 10,9 .

Crestere semnificativa a capitalizarii si lichiditatii pentru segmentele de

companii cu capitalizare mica si medie.

Pentru 2008 este estimata o

volatilitate ridicata a cursului de schimb, cu tendinte de depreciere, pe

fondul interesului scazut pentru leu, daca mediul international este turbulent.

Leul s-ar putea deprecia peste pragul de 3,75 lei/euro, in conditiile in care

deficitul de cont curent se accentueaza, iar investitorii, si asa ingrijorati

de mediul international, se reorienteaza.

Sistemul bancar din

Pentru anul 2008, prognoza de inflatie a Comisiei Nationale de Prognoza este de 4.5% (prognoza de toamna), dar sunt si voci care spun ca va fi mai mare decat in 2007. O inflatie in crestere ar putea duce la scaderea performantelor financiare in sectorul de apa pentru ca ajustarea tarifelor se va face cu o oarecare intarziere. 27

Va fi

interesant de vazut cat va fi inflatia in 2008. Pentru anul 2008, prognoza de

inflatie a Comisiei Nationale de Prognoza este de 4.5% (prognoza de toamna),

dar sunt si voci care spun ca va fi mai mare decat in 2007. O inflatie in

crestere ar putea duce la scaderea performantelor financiare. De asemenea deprecierea cursului de schimb,

cresterea costurilor la credite, cresterea preturilor sunt simptomele

previzionate.

Pentru

Romania este extrem de important sa treaca fara socuri

de prima parte a anului

27 https://fin-apa.ablog.ro

Consider ca anul

Evolutia

macroeconomica /

|

Indicator | ||

|

Crestere economica | ||

|

Inflatie | ||

|

Deficit de cont curent in PIB | ||

|

Somaj | ||

|

Curs mediu de schimb |

3,33 lei/euro |

3,30-3,75 lei/euro |

|

ISD |

6,5 mld. euro |

6-6,5 mld. euro |

|

Deficit bugetar |

2 Orientarea politicii monetare anului 2008

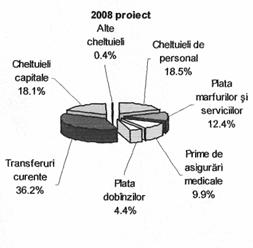

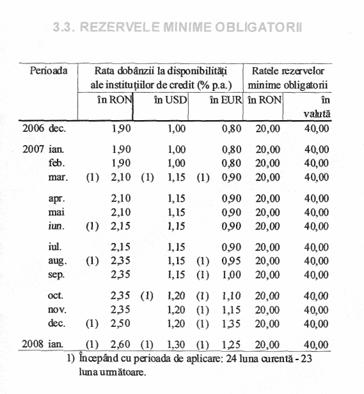

Pe parcursul ultimelor luni, BNR a efectuat doua majorari succesive ale ratei dobanzii de politica monetara, nivelul acesteia fiind astfel ridicat la 8,0 la suta. De asemenea, banca centrala a continuat sa sporeasca fermitatea controlului exercitat asupra lichiditatii de pe piata monetara si a mentinut austeritatea mecanismului rezervelor minime obligatorii. Conditiile monetare in sens larg si-au redus insa gradul de restrictivitate comparativ cu cel consemnat in trimestrul III, ca urmare a accelerarii inflatiei si a cresterii ample pe care a inregistrat-o cursul de schimb real efectiv al leului29. Continuarea accelerarii cresterii preturilor de consum, precum si inrautatirea substantiala a perspectivei inflatiei pe termen scurt si mediu, in principal ca efect al actiunii factorilor de natura ofertei, dar si al persistentei presiunilor ridicate ale cererii au determinat Consiliul de administratie al BNR sa reinitieze trendul crescator al ratei dobanzii de politica monetara;

Cursul efectiv de schimb al leului este construit pe baza cursurilor de schimb leu/euro, respectiv leu/dolar, utilizand un sistem de ponderare ce reflecta importanta celor doua monede in comertul exterior al Romaniei (a se vedea Capitolul V. Perspectivele inflatiei, Banca Nationala a Romaniei).

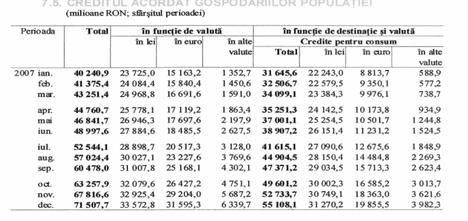

Nivelul acesteia a fost majorat in octombrie 2007 si ianuarie 2008 cu cate 0,5 puncte procentuale, el atingand astfel valoarea de 8,0 la suta. Decizia operarii unei cresteri de 0,5 puncte procentuale asupra ratei dobanzii de politica monetara (pana la nivelul de 7,5 la suta) a fost adoptata de CA al BNR la finele lunii octombrie 2007, in conditiile in care actualizarea proiectiei trimestriale a evolutiilor macroeconomice pe termen mediu a relevat o deteriorare a pattern-ului ratei anuale prognozate a inflatiei de-a lungul celei mai mari parti a orizontului de transmisie a politicii monetare. La originea acesteia s-a aflat, in primul rand, reaccelerarea in trimestrul III 2007 a inflatiei, in principal ca efect al cresterii puternice a preturilor produselor alimentare si al corectiei suferite de cursul leu/euro in contextul turbulentelor produse pe pietele financiare internationale. Din aceasta perspectiva, prin majorarea ratei dobanzii de politica monetara, banca centrala a urmarit sa tempereze cererea de imprumuturi a gospodariilor populatiei, in conditiile in care soldul acestora a consemnat pe parcursul primelor doua luni din trimestrul IV 2007 o reaccelerare a ritmului mediu anual de crestere in raport cu trimestrul precedent (62,1 la suta, fata de 58,8 la suta). ++++++grafic TAYLORRRRRRRRRRRRRRRRR

Un alt argument important al deciziilor de crestere a ratei dobanzii de politica monetara l-a constituit riscul manifestarii efectelor secundare ale socurilor inflationiste de natura ofertei, in principal cel de producere a unei deteriorari substantiale a anticipatiilor inflationiste ale agentilor economici si ale populatiei - de natura sa afecteze procesul de negociere a salariilor si comportamentul de stabilire a preturilor.30

Evaluarea de politica monetara

Datorita accelerarii peste asteptari a inflatiei la finele anului trecut, traiectoria actualizata a ratei anuale proiectate a inflatiei se situeaza la un nivel sensibil superior celui evidentiat in cadrul exercitiului anterior de prognoza. Trendul ascendent al ratei anuale proiectate a inflatiei continua in trimestrul I 2008, decelerarea inflatiei fiind asteptata sa devina mai alerta in a doua parte a anului curent.

30Banca Nationala a Romaniei, Raport asupra inflatiei, februarie 2008, pag.33

Aceasta se prelungeste pana in primul trimestru al anului 2009 - inclusiv datorita decalajului de timp necesar transmiterii eficace a impactului relativei cresteri de restrictivitate a politicii monetare presupuse de prognoza pe termen mediu -, dupa care ritmul anual asteptat de crestere a preturilor de consum revine pe traiectoria compatibila cu atingerea tintei de inflatie pe termen mediu, cea care poate fi vizata prin instrumentele politicii monetare.

Potrivit scenariului de baza al prognozei actualizate, accelerarea in primul semestru al anului 2008 a inflatiei proiectate si prelungirea ulterioara a valorilor ridicate ale ratelor anuale ale acesteia se datoreaza cu precadere amplificarii impactului inflationist al factorilor de natura ofertei - aflati in afara sferei de influenta a politicii monetare. Inrautatirea anticipatiilor inflationiste s-ar putea produce si ca urmare a prelungirii dincolo de anul 2008 a perioadei in care rata anuala proiectata a inflatiei se situeaza deasupra limitei supe-rioare a intervalului de variatie din jurul tintei. Incercarea de a elimina rapid abaterea inflatiei de la tinta anului 2008 si de preveni o inflamare excesiva a anticipatiilor doar prin intarirea abrupta a politicii monetare ar genera riscul destabilizarii sistemului financiar si costuri substantiale in termenii cresterii economice; pe deasupra, aceasta ar fi ineficace pe termen scurt, dat fiind decalajul de timp necesar transmiterii impulsurilor politicii monetare asupra inflatiei.

Consiliul de administratie al BNR a reafirmat hotararea sa de a orienta ferm politica monetara in directia ancorarii sustenabile a anticipatiilor inflationiste la niveluri compatibile cu tintele de inflatie pe termen mediu anuntate, dar in acelasi timp si necesitatea ca aceasta orientare sa fie sprijinita printr-o intarire a celorlalte componente ale mix-ului de politici macroeconomice, precum si prin accelerarea reformelor structurale. Restrictivitatea conditiilor monetare reale a fost considerabil slabita la finalul anului trecut de deprecierea puternica a monedei nationale si de reducerea ratelor reale ale dobanzilor ca urmare a cresterii ratei inflatiei. Proiectia curenta prevede repozitionarea ratelor dobanzii de politica monetara pe o traiectorie viitoare compatibila cu atingerea tintei de inflatie pe termen mediu. O evolutie similara este preconizata pentru ratele reale ale dobanzilor bancare, care vor contribui substantial la limitarea cresterii cererii agregate in a doua parte a intervalului. Modificarea ratelor dobanzii este compatibila si cu cresterea primei de risc asociata de investitorii straini plasamentelor facute in Romania

__________ ______ ____ __________ ______ ____ _____ _______ ______ ___________

31Banca Nationala a Romaniei, Raport asupra inflatiei, 2008, februatie, pag.54

Oficialii europeni,

experti in politici monetare si economice au apreciat ca

economiile tarilor europene au facut fata destul de

bine dificultatilor amintite, dar, potrivit ultimelor previziuni

economice, se asteapta o incetinire a cresterii economice

si o crestere a ratei inflatiei.

Romania va avea al treilea ritm de

crestere a avutiei financiare din Europa Centrala si de Est

in perioada 2008-2009, de 19%, dupa Rusia, cu 31% si Bulgaria cu 21%,

arata un studiu al UniCredit Group. Referitor la estimarile pentru

inflatie, se preconizeaza o inflatie medie anuala de 4,7%

la sfarsitul luni 2007, nivel urmat de o urcare pana la 5,7% la

finalul anului viitor si de o revenire la 4,4% la sfarsitul lui

2009. Se asteapta pentru urmatorii doi ani o intarire a leului, prognozand un

curs mediu de 3,33 lei/euro la

sfarsitul lui 2008 si de 3,35 lei/euro la finele lui 2009. Se mai mizeaza pe un nivel al deficitului de

cont curent de 14,1% din PIB in 2008 si de 13,8 % din PIB la

sfarsitul luni 2009. Apare o adancire a deficitului bugetar, de la un

nivel de 1,2% din PIB, estimat pentru sfarsitul lui 2007, pana la 3%

din PIB in 2008 si 2,9% din PIB in 2009.

Pentru a potenta impactul deciziilor referitoare la rata dobanzii, banca centrala a continuat sa exercite un control ferm al lichiditatii pe piata monetara interna, implementarea acestuia necesitand eforturi suplimentare din partea BNR.

Trendul ascendent al ratei anuale proiectate a inflatiei 33 continua in trimestrul I 2008, dupa care sunt asteptate reluarea procesului dezinflatiei si accelerarea acestuia spre sfarsitul anului curent. Rata anuala proiectata a inflatiei se situeaza temporar deasupra limitei superioare a intervalului de variatie ce incadreaza tinta anuala de inflatie; aceasta configuratie se prelungeste pana in primul trimestru al anului 2009, datorita amplitudinii socurilor inflationiste, precum si decalajului inerent transmiterii eficace a efectului cresterii restrictivitatii conditiilor monetare in sens larg presupuse de prognoza. Ritmul anual asteptat de crestere a preturilor de consum revine ulterior. Resorturile scaderii inflatiei prognozate in a doua jumatate a intervalului de prognoza sunt impactul restrictivitatii crescute a conditiilor monetare reale asupra cererii agregate, epuizarea efectelor negative ale secetei din anul 2007 odata cu obtinerea in 2008 a noii recolte agricole, precum si temperarea anticipatiilor inflationiste pe masura reluarii si consolidarii procesului dezinflatiei.

33Banca Natioanala a Romaniei, Raport asupra inflatiei, februarie, 2008, pag.8

O relativa inrautatire a anticipatiilor inflationiste in comparatie cu ipotezele prognozei ar mai putea fi provocata de prelungirea in lunile recente a trendului de depreciere a leului in raport cu principalele monede, de cresterea volatilitatii cursului de schimb, dar si de mentinerea incertitudinilor privind evolutia acestuia pe termen scurt. Un efect similar ar putea fi exercitat de prelungirea dincolo de anul 2008 a perioadei in care rata anuala proiectata a inflatiei se situeaza deasupra limitei superioare a intervalului de variatie din jurul tintei. Riscul ca anticipatiile inflationiste sa manifeste o senzitivitate ridicata fata de aceasta evolutie este potentat de istoria scurta a inflatiei scazute in economia romaneasca, precum si a celei de implementare a politicii monetare in contextul strategiei de tintire directa a inflatiei. BNR reitereaza ca urmareste utilizarea tuturor instrumentelor aflate la dispozitia sa pentru reincadrarea cat mai rapida, de o maniera sustenabila, pe traiectoria anuntata de dezinflatie pe termen mediu, strategia de gestionare a riscurilor in formularea si implementarea politicii monetare impunand atingerea tintelor de inflatie conform traiectoriei pe termen mediu anuntate, in conditiile conservarii principalelor echilibre macroeconomice si ale evitarii adancirii dezechilibrelor existente.

3 Implementarea politicii monetare si modificarea ratelor dobanzilor in anul 2008

In prezent, atingerea obiectivului pe termen lung al politicii monetare, respectiv mentinerea unei inflatii reduse si stabile, constituie o adevarata provocare atat pentru economiile industrializate, cat si pentru economiile emergente. In cazul celor din urma, bancile centrale s-ar putea confrunta cu o sarcina mai dificila, aceea de a raspunde socurilor reale si celor nominale, intrucat pietele financiare sunt insuficient de mature si opereaza cu instrumente mai putin diversificate. Asemenea socuri sunt de regula generate de variatiile neanticipate ale preturilor alimentelor, energiei si ale preturilor administrate, precum si de fluxurile masive de capital, care impun limitari la adresa eficientei politicii monetare.

Aceste limitari fac cu atat mai imperioasa necesitatea implementarii unui mix compensatoriu de politici. Fara sprijinul altor politici economice, exista riscul ca stabilitatea preturilor sa fie realizata in detrimentul altor echilibre macroeconomice, ceea ce se poate dovedi in ultima instanta un proces autoreversibil. De exemplu, este evident ca, in contextul intrarilor masive de capital, cresterea ratelor dobanzilor pentru mentinerea inflatiei la un nivel scazut si stabil ar putea avea drept rezultat majorarea deficitului de cont curent.

Pe parcursul ultimelor decenii, au existat trei strategii standard de politica monetara care s-au bucurat de succes in ceea ce priveste furnizarea unei ancore nominale eficiente, respectiv tintirea agregatelor monetare, tintirea cursului de schimb si tintirea inflatiei. Dintre acestea, numai ultimele doua sunt utilizate in prezent de noile state membre ale Uniunii Europene din Europa Centrala si de Est. Tintirea agregatelor monetare a devenit ineficienta pe masura ce inovatiile financiare au destabilizat relatia dintre agregatele monetare si veniturile nominale. Aceste inovatii au fost induse de intrarile de capital, de know-how-ul asociat privatizarii sistemului bancar, precum si de inflatia scazuta. Totusi, bancile centrale acorda in continuare atentie agregatelor monetare in masura in care acestea contin informatii utile procesului de prognozare a inflatiei.

Indiferent de strategia de politica monetara utilizata, intrarile masive de capital au creat o dilema pentru autoritatile monetare. Pe de o parte, intrarile de capital stimuleaza dezvoltarea economiei, sprijinind astfel convergenta reala; acestea contribuie, de asemenea, la reducerea presiunilor inflationiste pe termen scurt prin efectele pe care le au asupra aprecierii cursului de schimb. Pe de alta parte, aceasta apreciere poate eroda competitivitatea externa a economiei, amplificand astfel dezechilibrele externe. Dezechilibrele externe mari sporesc vulnerabilitatea economiei la modificarea perceptiei investitorilor sau la socurile asociate volatilitatii inalte de pe pietele externe, ceea ce conduce la deprecierea monedei si, in cele din urma, la o inflatie mai mare.

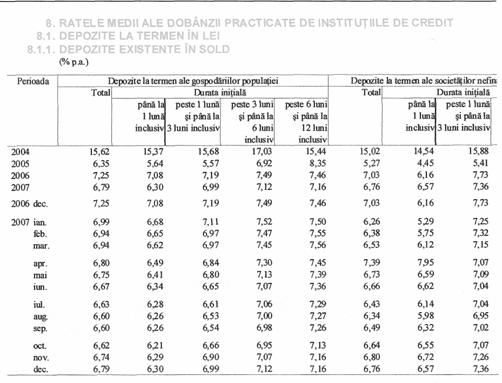

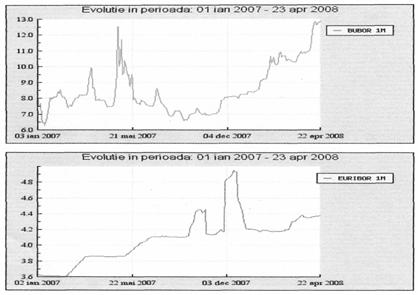

Ratele dobanzilor

Mentinerea orientarii ferme a politicii de control al lichiditatii si majorarea ratei dobanzii de politica monetara au determinat cresterea ratelor dobanzilor pietei. Randamentele interbancare s-au aliniat la nivelul ratei dobanzii de politica monetara de-a lungul celei mai mari parti a trimestrului, in conditiile in care BNR a continuat sa accepte integral ofertele institutiilor de credit la licitatiile de depozite pe scadenta de 2 saptamani, efectuand totodata si o serie de operatiuni open market pe maturitati mai scurte, care au facilitat contracararea unor socuri temporare asupra lichiditatii. Cresterea ratei dobanzii de politica monetara de la sfarsitul lunii octombrie si majorarea cotatiilor interbancare ROBID si ROBOR au imprimat un trend ascendent ratelor medii ale dobanzilor la depozitele noi la termen in perioada septem-brie-noiembrie 2007. Cele mai multe previziuni ale analistilor arata ca leul va pierde teren in fata monedei unice europene in prima jumatate a anului 2008, chiar pana la 3.7 lei sau mai mult pentru un euro, urmare a fragilitatii macroeconomice si a anului electoral, pentru ca apoi sa isi revina, pana la 3.30 lei pentru un euro, catre sfarsitul anului. Urmare a presiunilor inflationiste asupra leului de la sfarsitul anului trecut, generate in special de scumpirea alimentelor si a tarifele la servicii, unii analisti se asteptau la o crestere a ratei a politicii monetare chiar mai mare, de pana la 8.5%. Cresterea ratei dobanzii de politica monetara nu va avea, probabil, efecte asupra volumului creditelor, cel putin pe termen scurt, dar va scumpi creditele in lei.

Consiliul de administratie al BNR a analizat si aprobat Raportul trimestrial asupra inflatiei:

Datele statistice indica mentinerea unei dinamici robuste a investitiilor, dar si cresterea in continuare a consumului intr-un ritm nesustenabil, ceea ce a contribuit la adancirea dezechilibrului extern. In contextul modificarii atitudinii fata de risc a investitorilor financiari, ca urmare a turbulentelor persistente de pe pietele internationale, evolutiile negative au fost asociate cu corectia semnificativa a cursului de schimb al leului ce a avut loc in ultimele luni.

Perspectivele inflatiei

Scenariul de baza al proiectiei curente plaseaza rata anuala a inflatiei la sfarsitul anului 2008 34 la nivelul de 5,9 la suta, cu 1,6 puncte procentuale peste cel prognozat in Raportul asupra inflatiei din luna noiembrie 2007 si cu 1,1 puncte procentuale peste limita superioara a intervalului de variatie din jurul tintei de inflatie stabilite pentru anul curent (3,8 la suta ± 1 punct procentual)

Pentru anul 2008, scenariul de baza prevede o dezinflatie comparabila cu cea proiectata anterior (inflatia anuala scazand de la un maxim de 8,3 la suta proiectat pentru trimestrul I 2008 la 5,9 la suta la sfarsitul anului, fata de reducerea de la 6,3 la suta la 4,3 la suta prognozata in luna noiembrie). Proiectia scaderii inflatiei in a doua jumatate a intervalului de prognoza se bazeaza pe impactul restrictivitatii programate a conditiilor monetare reale asupra cererii agre-gate, pe ipoteza epuizarii efectelor negative ale secetei din anul 2007 odata cu obtinerea in 2008 a noii recolte agricole si pe temperarea anticipatiilor privind inflatia pe masura consolidarii

34 Banca Nationala a Romaniei, Raport asupra inflatiei, februarie, 2008, pag45-46

procesului dezinflationist. Potrivit scenariului de baza al proiectiei, inflatia anuala a pre-turilor de consum va continua sa creasca in primul trimestru al anului curent, dupa care procesul de dezinflatie se va relua. Rata inflatiei va reveni in interiorul intervalului de variatie din jurul tintei centrale incepand cu cel de-al doilea trimestru al anului viitor. Rata inflatiei este prognozata sa atinga 5,9 la suta in 2008 si 3,9 la suta in 2009. Comparativ cu prognozele prezentate in raportul din luna noiembrie 2007, rata de crestere anuala a IPC este semnificativ mai ridicata pe intreg intervalul proiectiei. La inceputul intervalului (trimestrul I 2008) inflatia anuala proiectata este superioara cu 2 puncte procentuale celei progno-zate in Raportul asupra inflatiei din luna noiembrie. Conduita politicii monetare, evaluata prin intermediul conditiilor monetare de ansamblu, a continuat sa-si ajusteze restrictivitatea prin majorarea ratei dobanzii de politica monetara, pastrarea fermitatii controlului lichiditatii de pe piata monetara si mentinerea restrictivitatii rezervelor minime obligatorii. In aceste conditii si pe baza datelor disponibile in prezent, CA al BNR a decis adoptarea unui pachet de masuri de intarire a politicii monetare.

Desi prevad o evolutie favorabila a sistemului bancar in 2008 35 analistii au tras cateva semnale de alarma. Ideile sunt pesimiste, mai mult decat pesimiste. Evolutia de anul viitor va fi marcata puternic de influenta unor factori externi. Parerile analistilor converg in ceea ce priveste extinderea infrastructurii bancare, a intensificarii concurentei si a profitabilitatii in sistem. In consecinta, profitabilitatea va avea de suferit, inclusiv pe seama cresterii costului finantarii, ca urmare a inrautatirii perceptiei de risc fata de tara noastra. Calitatea portofoliului de credite se va deteriora usor, dar nu ingrijorator. In plus, va fi un an dificil, pentru ca multe banci vor intampina dificultati in procesul de adaptare la normele BASEL II.

35 https://www.tmctv.ro/graphics/arhive

|

Politica de confidentialitate |

| Copyright ©

2026 - Toate drepturile rezervate. Toate documentele au caracter informativ cu scop educational. |

Personaje din literatura |

| Baltagul – caracterizarea personajelor |

| Caracterizare Alexandru Lapusneanul |

| Caracterizarea lui Gavilescu |

| Caracterizarea personajelor negative din basmul |

Tehnica si mecanica |

| Cuplaje - definitii. notatii. exemple. repere istorice. |

| Actionare macara |

| Reprezentarea si cotarea filetelor |

Geografie |

| Turismul pe terra |

| Vulcanii Și mediul |

| Padurile pe terra si industrializarea lemnului |

| Termeni si conditii |

| Contact |

| Creeaza si tu |