1 Mijloacele de plata folosite in comertul exterior

Ordinul de plata (viramentul) - payment order - este o dispozitie data de o persoana numita ordonator unei banci de a plati o suma determinata in favoarea unui beneficiar in vederea stingerii unei obligatii a ordonatorului fata de beneficiar. Plata se face prin debitarea contului ordonatorului de la banca acestuia si transferul sumei respective in contul beneficiarului, la banca acestuia din urma, adica prin virament, denumire sub care mai este cunoscut acest mijloc de plata.

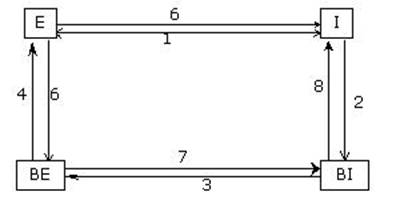

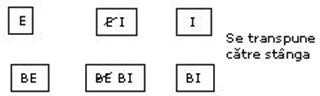

E - exportatorul

I - importatorul

BE - banca exportatorului

BI - banca importatorului

1 - se incheie un contract comercial

2 - importatorul emite ordinul de plata din depozitul pe care il are sau constituie un depozit. Daca nu are bani cere un credit.

3 - se dau instructiuni privind efectuarea platii

4 - notificarea expeditorului de catre banca sa

5 - expedierea marfii de catre exportator importatorului

6 - prezentarea documentelor si incasarea banilor

7 - preluarea banilor de la banca importatorului

8 - predarea documentelor catre importator si incasarea banilor din contul sau

In tara noastra importatorul completeaza dispozitia de plata valutara externa - DPVE - pe care o depune la banca. Dispozitia se intocmeste o data cu predarea facturii comerciale si declaratia vamala de import. Banca va efectua plata numai dupa prezentarea documentelor care atesta sosirea marfii pe teritoriul vamal al Romaniei, documente care cuprind factura externa definitiva si declaratia vamala de import.

Pentru marirea garantiei de plata se pot cere scrisori de garantie bancara sau exportatorul poate trimite documente insotite de o cambie la vedere echivalenta cu valoarea datoriei cumparatorului care, odata acceptata, intareste obligatia de plata a importatorului.

Expedierea marfurilor se realizeaza pe adresa unei banci sau a unui depozit de la destinatie, marfa fiind eliberata contra dovezii de efectuare a platii, procedeu care se numeste vinculatie pentru a mari garantia de plata.

SWIFT - reprezinta o retea de comunicare interbancara internationala pe suport electronic. Acest sistem a fost construit intr-o maniera modulara pentru a permite intrarea unor tari in sistem. Avantaje: siguranta informatiilor care circula; rapiditatea (20 minute in procedura normala, 5 minute in procedura de urgenta), cost redus.

Cecul - este un ordin scris si neconditionat dat de o persoana numita tragator - drawer - unei banci numita tras - drawee -de a plati o suma de bani unui tert numit beneficiar.

Caracteristici:

mijloc de plata si nu neaparat un instrument de credit. Pentru folosirea cecului tragatorul trebuie sa constituie la banca un provizion din care sa se faca plata.

Cecul se plateste la vedere, adica la prezentare dar nu mai tarziu de o anumita data pentru a se evita frauda.

Tipuri de cecuri:

- cec la ordin - indica beneficiarul prin specificatia "platiti la ordinul lui . (firma X)". Acest cec se poate transmite unei alte firme prin andosare, adica prin inscrierea pe verso a mentiunii "platiti la ordinul lui .", urmata de semnatura

cecul nominativ - are inscris numele beneficiarului, deci nu poate fi platit decat acelui beneficiar

- cecul la purtator - nu cuprinde mentiuni privind numele beneficiarului si poate fi incasata de catre cel care il prezinta

cecuri cu limita de suma

cecuri in alb

Dupa modul de plata vorbim despre:

cecul obisnuit - la ordin, care poate fi platit atat in numerar cat si in cont

cecul barat - prezinta pe fata cecului doua dungi paralele, acest lucru insemnand ca se poate plati doar prin virament bancar

cecul certificat - este cecul pentru care banca emitenta garanteaza existenta provizionului din care se face plata

Efectele de comert: cambia si biletul la ordin

Cambia este un ordin scris si neconditionat dat de o persoana numita tragator unei alte persoane numit tras de a plati o suma de bani unui tert numit beneficiar la o anumita scadenta.

Cambia se caracterizeaza prin aceea ca este un instrument de credit, plata acesteia se poate face la vedere dar nu mai tarziu de un anumit termen stabilit prin lege. Plata se mai poate face la o data fixa sau la o anumita perioada de la emisiune sau de la prezentare.

Mecanismul platii prin cambie

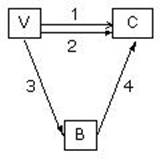

V - vanzatorul

B - beneficiarul

C - cumparatorul

1 - vanzatorul livreaza marfuri cumparatorului pe baza unui credit furnizor

2 - vanzatorul trage o cambie sau o trata asupra cumparatorului avand ca beneficiar banca vanzatorului

3 - vanzatorul depune cambia sau trata * la banca sa

4 - la scadenta banca prezinta cambia sau trata spre incasare cumparatorului care face plata

Un rol foarte important il are procedeul acceptarii cambiei de catre cumparator.

Cambia poate fi folosita pentru stingerea unor obligatii si poate circula de la un beneficiar la altul prin andosare - ordinul de a plati unui tert urmat de semnatura.

O alta caracteristica a cambiei o constituie faptul ca poate fi utilizata pentru a obtine lichiditati (scontare).

![]()

Vs - valoarea scontului

Vc - valoarea cambiei

Ts - taxa scontului

Nz - numar zile ramase pana la scadenta

Cambia reprezinta si un instrument de garantare al platii deoarece cambia acceptata de tras devine obligatie cambiala. Daca acesta refuza plata, se poate actiona impotriva lui.

O alta garantie privind plata se realizeaza prin avalizare prin care un tert certifica pe fata tratei faptul ca isi asuma solidar obligatia reflectata in cambie sau in trata

2 Tehnicile de plata folosite in comertul exterior

Plata in avans si plata dupa livrare

Plata in avans - cash in advance - presupune ca inainte de a livra marfa exportatorul primeste de la importator toata suma sau un acont. Este tehnica cea mai sigura pentru exportator. Se utilizeaza cand exportatorul are o pozitie forte in negocieri sau pentru achizitii de valoare redusa. Instrumentele de plata folosite sunt cecul, cardul, cambia sau biletul la ordin.

Plata la predarea marfii - cash on delivery - COD - se utilizeaza pentru tranzactii de valoare redusa si are avantajul usurintei de realizare. In esenta, aceasta tehnica de plata consta in faptul ca vanzatorul marfii ofera instructiuni carausului (firma de transport) de a prezenta marfa destinatarului livrarii si sa o predea contra platii in numerar sau prin cec. Carausul este raspunzator pentru plata marfii predate si este garant al restituirii pretului catre exportator, daca a acceptat formula cash on delivery pentru marfa transportata. Principalul dezavantaj al acestei tehnici de plata deriva din riscul de refuz al platii din partea importatorului, ceea ce produce daune din partea vanzatorului pentru ca trebuie sa suporte costul transportului marfii inapoi. Carausul nu are dreptul sa efectueze livrari partiale platite pro rata. In cazul platii prin cec, carausul nu este obligat sa verifice existenta provizionului in contul emitentului cecului.

Plata contra factura - open account, payment on shipment of goods - este o tehnica utilizata pentru tranzactii de valoare mica si intre parteneri traditionali. Presupune incredere reciproca intre parteneri. Dupa ce si-a indeplinit obligatiile de livrare, exportatorul trimite factura comerciala direct la cumparator, care va plati contravaloarea acesteia la data stabilita prin contract. Principalul avantaj: evitarea formalitatilor si costurile legate de o modalitate mai complexa de plata. In caz de litigiu, exportatorul este lipsit de protectie. Dezavantaj: riscul foarte mare pentru exportator de a nu-si incasa banii dupa livrarea marfii. Plata se poate face prin cec, cambie, ordin de plata.

Incasso documentar

Incasso-ul documentar reprezinta ordinul pe care il da exportatorul bancii sale de a incasa contravaloarea unei tranzactii si de a o vira in contul sau.

Este o modalitate simpla de plata, insa este negarantata bancar, bazandu-se pe obligatia de plata a cumparatorului, fara angajamentul de plata al bancii.

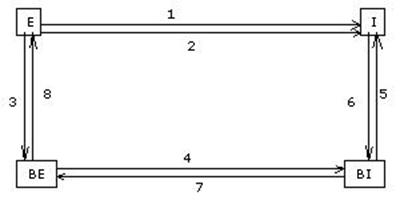

- intre exportator si importator se incheie un contract de vanzare - cumparare internationala

exportatorul livreaza deja marfa catre importator

exportatorul depune documentele de livrare la banca sa

banca exportatorului transmite bancii importatorului documentele de livrare impreuna cu ordinul de incasare a banilor

banca importatorului il anunta pe importator cu privire la sosirea documentelor si ii elibereaza documentele contra plata sau contra acceptare (acceptarea unei cambii)

importatorul plateste contravaloarea marfii sau accepta cambia si primeste documentele

banca importatorului crediteaza banca exportatorului

banca exportatorului trimite banii in contul exportatorului

Avantaje

-livrarea imediata a marfii pentru importator

-numarul mai mic de documente, de proceduri realizate

-timpul transmiterii documentelor mai mic

-costul redus al acestei modalitati de plata care e mult mai mic decat la acreditiv

Dezavantaje

marfa este livrata de catre exportator fara nici o garantie de plata - dezavantaj pentru exportator. In caz de neplata, marfa trebuie returnata sau depozitata in vederea gasirii unui alt client, ceea ce implica cheltuieli importante pentru exportator

riscul exportatorului este ca importatorul sa refuze sa ia documentele de la banca si, deci, ridicarea marfii si marfa va face drumul inapoi la exportator pe cheltuiala exportatorului

domicilierea incasso-ului la banca din tara importatorului poate determina intarzieri in incasarea valutei

dezavantaj pentru importator: nu are acces la marfa pana nu plateste si, dupa ce o plateste, poate descoperi ca marfa sosita de la exportator poate prezenta deteriorari sau poate fi chiar o alta marfa

in situatia acceptarii unei cambii, exportatorul acorda de fapt importatorului un credit comercial pe termen scurt si, daca are nevoie de fonduri mai devreme, el poate sconta cambia

Procedura pentru a mari garantia pentru exportator:

se poate folosi procedeul numit vinculatie, adica eliberarea marfii contra documentelor care atesta plata

eliberarea unei scrisori de garantie bancara, insa costul obtinerii acestei garantii va influenta marirea pretului platit de cumparator, scazand atractivitatea acestei tranzactii

Acest incasso se foloseste intre parteneri traditionali, vechi, intre care exista incredere.

Acreditivul Letter of Credit

Este modalitatea folosita cel mai mult in comertul exterior. Camera Internationala de Comert de la Paris a eliberat pentru prima data in 1933 un set de reguli privind acreditivul documentar numit "reguli si uzante uniforme referitoare la acreditivele documentare". Aceste reglementari au intrat in vigoare la 1 ianuarie 1994, purtand denumirea de "Publicatia 500".

Acreditivul documentar reprezinta angajamentul scris pe care si-l ia o banca, adica banca platitoare la ordinul clientului sau, importatorul de a plati o suma de bani unui beneficiar, adica exportatorul contra prezentarii de catre acesta in interiorul unui anumit termen a documentelor care atesta dreptul sau de a incasa acea suma.

Elemente generale:

Acest formular privind deschiderea acreditivului poate fi un formular standardizat elaborat de Camera Internationala de Comert sau poate fi sub forma unui mesaj swift, mesaj care este codificat.

Acest acreditiv presupune o relatie de creditare, importatorul da ordinul de deschidere a acreditivului pe baza unei sume de bani din contul sau sau pe baza unui credit acordat de banca.

Daca banca exportatorului este banca platitoare atunci ea il crediteaza pe exportator pana in momentul in care exportatorul isi va prelua banii de la banca importatorului.

O alta caracteristica a acreditivului este formalismul - exportatorul nu poate pretinde plata pe baza documentelor care atesta indeplinirea conditiilor inscrise in acreditiv. Bancile verifica riguros documentele insa nu verifica marfurile.

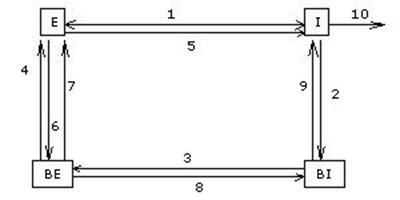

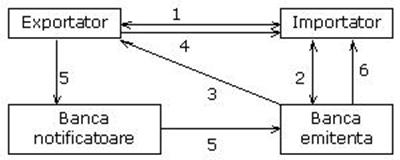

incheierea unui contract de vanzare - cumparare care prevede plata prin acreditiv

importatorul da ordin bancii sale sa deschida acreditivul in favoarea exportatorului. Aceasta suma de bani este tinuta la dispozitia exportatorului o anumita perioada de timp numita termenul de valabilitate al acreditivului

banca importatorului anunta banca exportatorului cu privire la deschiderea acreditivului.

Foarte importanta este domicilierea acreditivului. Daca acreditivul este domiciliat la banca importatorului, atunci aceasta este banca platitoare. Daca acreditivul este domiciliat la banca exportatorului atunci aceasta este banca platitoare. Acreditivul mai poate fi domiciliat la o banca terta. Cel mai important este ca acreditivul sa fie domiciliat la banca exportatorului.

Acreditivul poate fi revocativ, adica poate fi retras de care banca la ordinul importatorului.

Acreditivul irevocabil nu poate fi retras in interiorul termenului de valabilitate.

Acreditivul poate fi confirmat sau neconfirmat. Acreditivul neconfirmat inseamna negarantat de un tert iar acreditivul confirmat inseamna garantat de catre o banca care se obliga sa faca plata in locul bancii platitoare.

Cel mai bun acreditiv este acreditivul irevocabil, confirmat, domiciliat.

- notificarea (anuntarea) exportatorului cu privire la deschiderea acreditivului.

Functii ale bancii exportatorului:

banca exportatorului poate fi banca notificatoare, care avizeaza doar pe exportator despre deschiderea acreditivului

poate fi banca garanta, in sensul ca ea confirma acreditivul deschis la o alta banca

banca negociatoare, daca acreditivul a fost deschis la o alta banca

ea poate sa faca plata in locul bancii platitoare, fiind astfel banca platitoare, recuperandu-si ulterior banii

- exportatorul livreaza marfa importatorului

- exportatorul depune documentele in banca

- exista posibilitatea ca exportatorul sa isi recupereze banii de la banca numai dupa ce banca le-a verificat; in banca se depun urmatoarele documente:

factura comerciala

documentul de transport

polita de asigurare

certificatul de origine

certificatul de calitate

certificate fito-sanitare

Aceste documente se depun in original la banca.

- banca exportatorului transmite documentele bancii importatorului si incaseaza banii de la banca importatorului

- banca importatorului transmite documentele importatorului si preia banii din contul sau

- importatorul se deplaseaza cu documentele sa ridice marfa

Avantaje

dubla garantie pe care acesta o ofera

exportatorul nu realizeaza livrarea pana nu este instiintat ca banca s-a angajat irevocabil sa plateasca marfa

importatorul are si el o garantie, in sensul ca el face plata in momentul in care intra in posesia documentelor

Dezavantaje

timpul destul de mare pentru derularea operatiunii

costul mult mai mare care face ineficiente operatiunile sub 000 $

orice greseala in documente poate sa atraga neplata din partea bancii sau plata cu rezerve

Acreditivele pot fi:

cu plata la vedere - in sensul ca, in momentul prezentarii de catre exportator a documentelor la banca, acesta este platit imediat

cu plata prin acceptare acesta este folosit pentru exporturile pe credit. Se folosesc cambii, garantandu-se plata la livrarea pe credit efectuata de exportator. Daca exportatorul are nevoie de bani el va sconta cambia inainte de scadenta

cu plata prin negociere - exportatorul prezinta bancii documentele insotite de cambii cu scadenta la vedere sau la termen, cambii trase asupra importatorului bancii sale sau asupra unei alte persoane indicate in acreditiv. Banca negociatoare achita cambiile si le transmite bancii impreuna cu documentele, urmand sa-si recupereze de la aceasta banca banii

cu plata amanata (diferata) importatorului i se permite sa faca plata la un anumit interval dupa primirea documentelor, fiind un credit pe termen scurt acordat de exportator importatorului. Este folosit in cazurile in care importatorul este un intermediar (angrosist)

cu clauza rosie - se face o mentiune cu cerneala rosie. Plata se face de catre importator partial sau total inainte de primirea documentelor

acreditivul transferabil - poate fi transferat de la o banca platitoare la alta banca platitoare sau de pe numele unui beneficiar pe numele altui beneficiar. Se face in cazul in care beneficiarul este un intermediar si el trebuie sa faca plata mai departe catre un furnizor intern (trecerea de pe numele unuia pe numele altuia). Acreditivul documentar transferabil de la o banca la alta presupune transferul intre banci cand acreditivul documentar este domiciliat la o banca din strainatate si se doreste transferul la banca din tara sa

acreditiv documentar revolving (reinnoibil) - toate livrarile sunt acoperite de acelasi acreditiv documentar, platile se fac dupa fiecare livrare. Aceste livrari fiind tratate de catre banci ca livrari independente, plata se face la vedere si dupa efectuarea fiecarei livrari. Acreditivul se reintregeste automat, de unde apare si numele de revolving. Valoarea acreditivului este data de valoarea unei livrari si nu de suma tuturor livrarilor - rezulta avantaj in ceea ce priveste comisioanele bancare care sunt mult mai mici

acreditiv documentar cumulativ - in sensul ca valoarea mai mica incasata pentru livrari mai mici poate fi recuperata prin livrari ulterioare mai mari fara a se depasi valoarea de ansamblu a acreditivului documentar

acreditiv documentar necumulativ - atunci cand acreditivul poate fi utilizat numai in limita valorii stabilite pentru fiecare transa in parte

Avantaje:

importatorul are posibilitatea corelarii livrarilor cu productia si vanzarea

deschiderea acreditivului pentru suma aferenta fiecarei transe, comisioanele fiind mai maici - avantaj pentru importator

exportatorul este avantajat prin asigurarea sigura a livrarilor si a incasarii banilor prin intermediul acreditivului documentar

Dezavantaje:

bancile emitente sunt mai reticente in deschiderea acestui tip de acreditiv (comisioane mai mici) intrucat comisioanele sunt mai mici

daca exportatorul nu indeplineste conditiile prevazute in acreditiv la una din livrari atunci acreditivul devine neutilizabil pentru transa respectiva si pentru transele care urmeaza

din perspectiva preturilor care se pot modifica in functie de conjunctura si care pot favoriza sau defavoriza partile

acreditivul disponibil prin fractiuni - acest tip de acreditiv se deschide pentru valoarea integrala a marfii care se expediaza, insa sunt autorizate expedieri partiale de valori inegale

Pentru o firma care exporta un lot de 2.000 de tractoare in valoare de 12 mil $, transele sunt prevazute astfel: 300 de tractoare in martie, 800 in aprilie, 600 in mai si 300 in iunie. Acreditivul se deschide pentru 12 mil $ cu precizarea sumelor si termenelor in care poate fi utilizat, de exemplu: 30 zile pentru fiecare lot, adica 120 de zile. Principalul avantaj: acreditivul se deschide o singura data pentru intreaga valoare insa nu se specifica intreaga suma ci fractiuni din acestea in cadrul transelor programate.

acreditivul reciproc - acest acreditiv se practica atunci cand tranzactia comerciala este o compensatie de valori egale, eliminandu-se necesitatea dublului transfer de valuta

acreditivul spate in spate - back to back atunci cand cineva se bazeaza pe niste bani din alte activitati ca sa deschida acreditivul

3 Garantii bancare si asigurarea creditelor

Scrisoarea de credit comerciala

Este o varianta a acreditivului utilizata in SUA, Marea Britanie si Japonia.

Caracteristici:

este totdeauna irevocabila

este intotdeauna domiciliata la banca din strainatate a importatorului

se utilizeaza prin tragerea de cambii

1 - incheierea contractului de vanzare internationala, cu plata prin scrisoare de credit comerciala

2 - importatorul incheie cu banca sa un contract, prin care aceasta este autorizata sa emita scrisoarea de credit, angajandu-se fata de exportator sa onoreze cambiile trase asupra sa. Banca va face plata din contul importatorului sau dintr-un credit acordat acestuia

3 - banca importatorului trimite scrisoarea de credit comerciala direct exportatorului, autorizandu-l sa traga cambii asupra sa

4 - la primirea scrisorii de credit exportatorul expediaza marfa si obtine documentele necesare incasarii pretului

5 - exportatorul trimite documentele insotite de cambii la banca emitenta a scrisorii de credit, la primirea carora aceasta va face imediat (cazul cambiilor la vedere) la ordinul bancii indicate de catre exportator ca beneficiar, sau le va accepta prin semnare (cazul cambiilor la termen), urmand ca acestea sa devina liber negociabile, conform dreptului cambial

6 - banca emitenta remite importatorului documentele de expeditie a marfii pentru ca aceasta sa intre in posesia marfurilor ajunse la statia de destinatie

Este o varianta foarte sigura, este un credit pe termen scurt.

|

Politica de confidentialitate |

| Copyright ©

2026 - Toate drepturile rezervate. Toate documentele au caracter informativ cu scop educational. |

Personaje din literatura |

| Baltagul – caracterizarea personajelor |

| Caracterizare Alexandru Lapusneanul |

| Caracterizarea lui Gavilescu |

| Caracterizarea personajelor negative din basmul |

Tehnica si mecanica |

| Cuplaje - definitii. notatii. exemple. repere istorice. |

| Actionare macara |

| Reprezentarea si cotarea filetelor |

Geografie |

| Turismul pe terra |

| Vulcanii Și mediul |

| Padurile pe terra si industrializarea lemnului |

| Termeni si conditii |

| Contact |

| Creeaza si tu |