STUDIU DE CAZ - Influenta noilor norme de creditare in dezvoltarea economiei

Scopul acestui studiu de caz, l-a constituit analizarea si prezentarea situatiei creditelor pe piata romaneasca, defalcat pe cele patru trimestre ale anului 2008 si surprinderea influentei acestuia in dezvoltarea economiei. Evolutia standardelor si a termenilor de creditare pentru sectorul companiilor si al populatiei a confirmat tendinta inregistrata anterior si anume inasprirea semnificativa a conditiilor de creditare, in special la nivelul populatiei.

A. Sectorul companiilor nefinanciare

- Standardele de creditare au cunoscut o restrictivitate sporita. Prognozele indica o evolutie nediferentiata in functie de talia companiei. In structura, IMM-urile s-a inregistrat o inasprire a standardelor de creditare mai accentuata decat se asteptau bancile, in timp ce in cazul companiilor mari situatia a fost inversa. Factorii principali care au contribuit la aceasta situatie sunt: asteptarile privind situatia economica generala, riscul asociat industriei in care activeaza compania, riscul asociat colateralului/garantiei solicitate si modificarea ponderii creditelor neperformante in portofoliul bancii.

- Termenii creditarii au devenit considerabil mai restrictivi, cerintele de colateral/garantii beneficiind de o atentie sporita din partea bancilor.

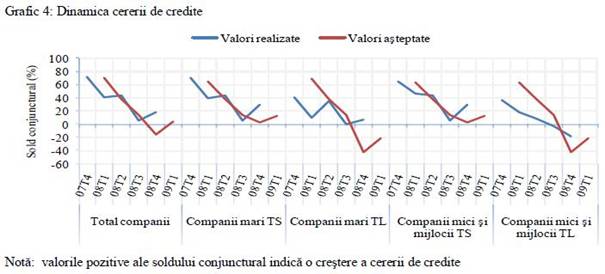

- Cererea de credite a inregistrat o usoara crestere, contrar asteptarilor care indicau o reducere a acestora. In structura, doar solicitarile de credite pe termen lung din partea companiilor mici si mijlocii au fost in regres fata de perioada anterioara.

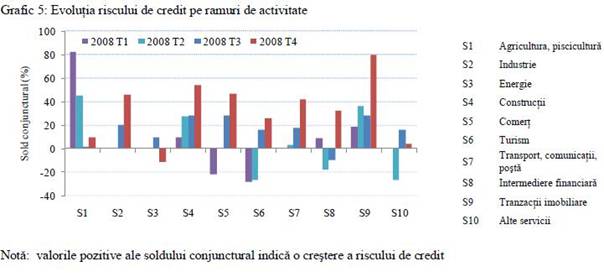

- Riscurile asociate companiilor au crescut in opinia bancilor, principalele sectoare vizate din acest punct de vedere fiind cele ale tranzactiilor imobiliare si constructiilor.

B. Sectorul populatiei

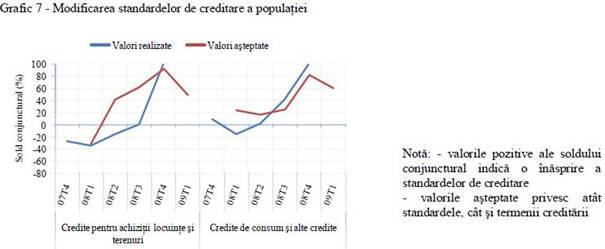

- Standardele de creditare s-au inasprit sever la nivelul intregului sector bancar, atat in cazul creditelor pentru achizitia de locuinte si terenuri, cat si pentru creditele de consum. Prognozele pentru indica in continuare inasprirea acestora, insa intr-o masura mai mica.

- Termenii creditarii au devenit considerabil mai restrictivi. Cele mai insemnate evolutii s-au remarcat in cazul reducerii ponderii serviciului datoriei in venitul lunar si a majorarii primei de risc pe care clientii trebuie sa o plateasca.

- Cererea pentru credite ipotecare si pentru toate tipurile de credite de consum a inregistrat o scadere semnificativa, devansand cu mult asteptarile optimiste ale bancilor privitoare la cererea pentru credite de consum.

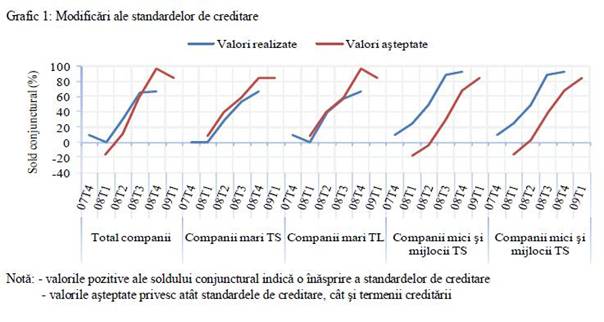

Creditarea companiilor nefinanciare

Standardele de creditare la nivel agregat: standardele de creditare s-au inasprit, dar mai putin decat preconizasera institutiilor de credit (Grafic 1). Bancile anticipeaza un grad de restrictivitate in crestere pentru urmatoarea perioada, pentru ca asteptarile, desi prezinta un trend descrescator, se situeaza peste valorile actuale. In structura, inasprirea standardelor de creditare a fost mai accentuata in cazul IMM-urilor decat in cazul companiilor mari, contrar asteptarilor care indicau situatia inversa (Grafic 1). Atat la companiile mari, cat si la IMM-uri caracterul restrictiv s-a manifestat identic, nediferentiat in functie de perioada de acordare a creditelor, sugerand ca aversiunea la risc a bancilor este ridicata.

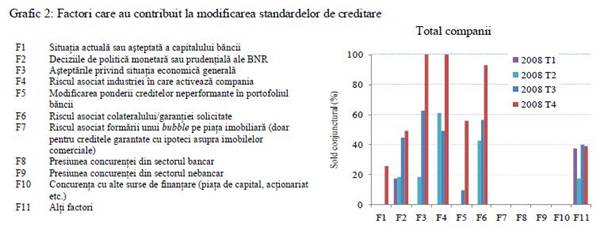

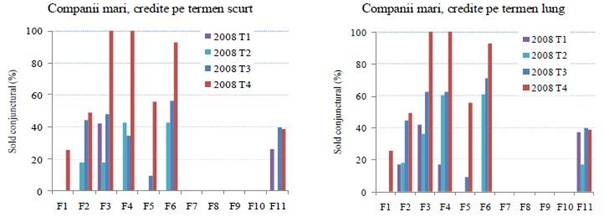

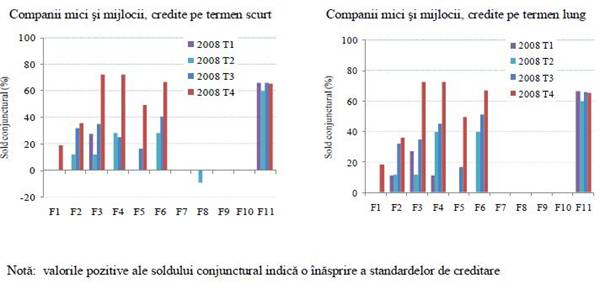

Principalii factori de ingrijorare care au condus la modificarea standardelor de creditare a institutiilor de credit sunt: asteptarile privind situatia economica generala, riscul asociat industriei in care activeaza compania si riscul asociat colateralului/garantiei solicitate. In plan secund, au mai contribuit si modificarea ponderii creditelor neperformante in portofoliul bancii si deciziile de politica monetara sau prudentiala ale BNR (Grafic 2).

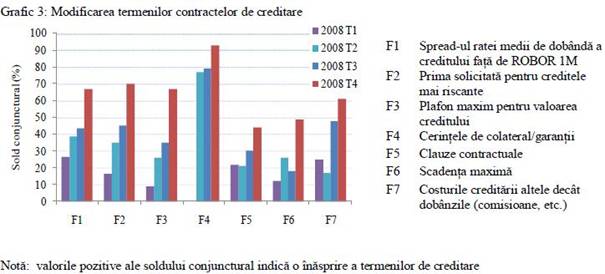

Termenii creditarii companiilor nefinanciare: toti termenii contractelor de creditare au fost revizuiti, in sensul unei restrictivitati crescute a accesului la finantare pentru companiilor nefinanciare (Grafic 3). Astfel:

cerintele de colateral/garantii beneficiaza in continuare de o atentie sporita din partea bancilor in analiza procesului de creditare, ca principala masura de evitare a pierderilor;

prima solicitata pentru creditele mai riscante s-a majorat semnificativ;

spread-ul ratei medii de dobanda a creditului fata de ROBOR 1M a crescut, datorita inrautatirii perceptiei fata de risc a bancilor;

plafonul maxim pentru valoarea creditului a scazut;

costurile creditarii altele decat dobanzile s-au majorat;

scadenta maxima de acordare a creditelor a fost diminuata;

clauzele contractuale au devenit mai restrictive.

Aceasta tendinta de inasprire a debutat la inceputul anului 2008, avand insa o amploare redusa in comparatie cu ultimul trimestru al anului 2008.

Dinamica cererii de credite catre companiile nefinanciare: la nivel agregat, cererea de credite noi a cunoscut o usoara relansare, datorita nevoilor de finantare in crestere, in special pentru anumite sectoare mai expuse crizei financiare. Evolutia este contrara asteptarilor care indicau o reducere a cererii (Grafic 4). In structura, o evolutie a cererii de credite diferita de cea la nivel agregat s-a inregistrat doar in cazul creditelor pe termen lung solicitate de IMM-uri, a caror cerere a inregistrat o usoara scadere. Asteptarile bancilor, sunt ca cererea pentru creditele pe termen lung sa fie in regres datorita costurilor de finantare in continuare ridicate, astfel companiile preferand sa se finanteze pe termen scurt.

Evolutii ale riscului de credit asociat creditarii companiilor nefinanciare

Riscul de credit a fost perceput ca fiind in crestere in toate sectoarele de activitate, cu exceptia celui energetic (Grafic 5). Cele mai riscante ramuri de activitate in opinia bancilor sunt tranzactiile imobiliare, constructiile, industria si comertul. Intermedierea financiara apare pentru prima data cu risc in crestere datorita majorarii ratei restantelor la toate tipurile de credite.

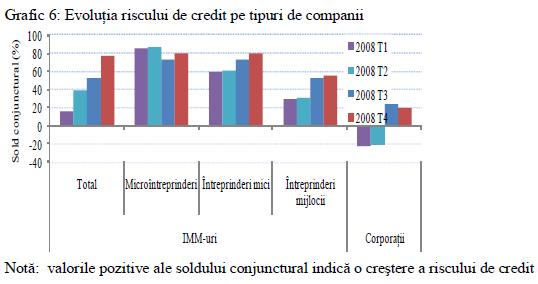

Evolutia riscul de credit in functie de dimensiunea companiilor isi pastreaza trendul, in sensul cresterii acestuia la nivel agregat, mai ales datorita mentinerii perceptiei negative asupra IMM-urilor (Grafic 6). Corporatiile prezinta pentru al doilea trimestru consecutiv un risc crescut, insa intr-o masura mai mica decat IMM-urile.

Creditarea populatiei. Standardele de creditare a populatiei

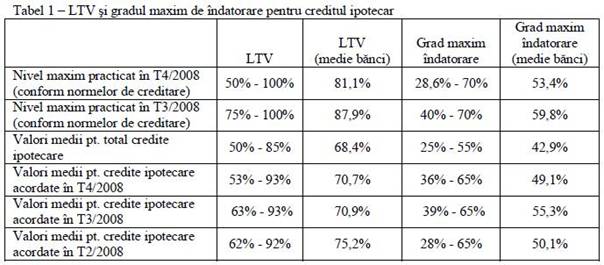

Standardele de creditare au devenit considerabil mai restrictive, atat in cazul creditelor pentru achizitia de locuintele si terenuri, cat si in cazul creditelor de consum. Asteptarile in aceasta privinta au fost confirmate in mare masura (Grafic 7). T4/2008 a consemnat prima inasprire a standardelor pentru creditele ipotecare, bancile anticipand aceasta evolutie inca din T1/2008. Inasprirea se reflecta si prin faptul ca nivelurile medii ale gradului maxim de indatorare si ale LTV-ului (conform normelor de creditare ale bancilor) au scazut in T4 fata de T3/2008 (Tabel1).

Bancile se asteapta ca standardele de creditare sa se inaspreasca si in T1/2009, intr-o masura mai mica decat in trimestrul anterior si mai accentuat in cazul creditului de consum.

Aspecte specifice creditarii ipotecare (achizitia de locuinte si terenuri)

Termenii creditarii ipotecare

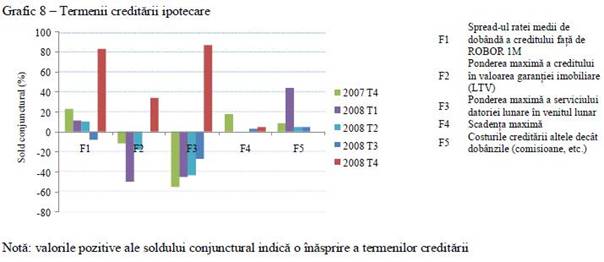

Termenii creditarii ipotecare au cunoscut modificari importante in T4/2008, in sensul unui caracter restrictiv mai accentuat in ceea ce priveste:

ponderea maxima a serviciului datoriei lunare in venit;

spread-ul ratei medii de dobanda a creditului fata de ROBOR 1M;

ponderea maxima a creditului in valoarea garantiei imobiliare (Grafic 8).

Costurile creditarii altele decat dobanzile si scadenta maxima nu au suferit modificari.

Inasprirea primului dintre termenii enuntati se reflecta si in nivelurile medii inferioare ale gradului maxim de indatorare practicate de banci in T4/2008 comparativ cu trimestrul anterior (Tabel 1), dar care se afla in continuare peste valorile medii ale gradului de indatorare aferent tuturor creditelor ipotecare din portofoliul bancilor.

Evolutia cererii de credite ipotecare si preturile locuintelor

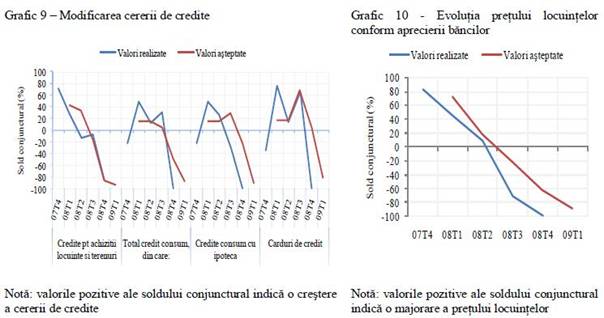

Cererea de credite ipotecare a inregistrat o scadere importanta in T4/2008, asa cum anticipasera bancile inca din trimestrul anterior (Grafic 9). Aceasta este si o consecinta a majorarii costurilor cu dobanzile si reducerii gradului maxim de indatorare practicat de institutiile de credit. Pentru T1/2009 se anticipeaza o reducere suplimentara a cererii de credite ipotecare pe fondul unei probabile inaspriri viitoare, atat a standardelor, cat si a termenilor de creditare. Totusi, aceasta evolutie ar putea fi influentata de modificarea Regulamentului nr. 11/2008, care a relaxat normele prudentiale in cazul creditului ipotecar.

In opinia bancilor, pretul locuintelor se afla pe o panta negativa, inregistrand in ultimul trimestru al anului 2008 o corectie insemnata, mai accentuata chiar decat anticipau in T3/2008. Pentru T1/2009 se asteapta ca aceste evolutii sa continue (Grafic 10).

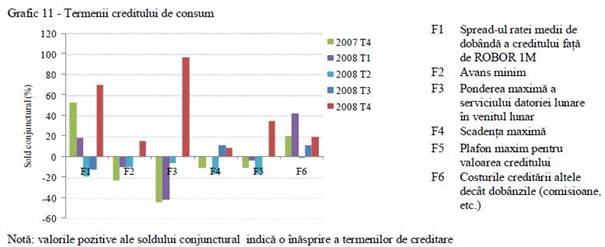

Termenii creditului de consum

Termenii creditului de consum au suferit modificari semnificative fata de perioada anterioara, similare creditului ipotecar. Cei mai afectati termeni, in sensul unei restrictivitati sporite, au fost:

ponderea maxima a serviciului datoriei lunare in venit;

spread-ul ratei medii de dobanda a creditului fata de ROBOR 1M;

plafonul maxim pentru valoarea creditului.

Costurile creditarii altele decat dobanzile si avansul minim au cunoscut o inasprire mai redusa.

Evolutia cererii de credit de consum

Cererea de credite de consum a scazut intr-o masura mai mare decat se asteptau bancile in T4/2008, confirmand o tendinta generalizata la nivelul populatiei si mai cu seama in ceea ce priveste reducerea apetitului pentru consum (Grafic 9). Evolutia cea mai surprinzatoare a fost in cazul cardurilor de credit, a caror cerere a scazut mult in conditiile in care se astepta o mentinere a nivelului solicitarilor din trimestrul anterior. Pentru T1/2009, bancile anticipeaza scaderea in continuare a cererii pentru toate tipurile de credite de consum. Tendinta de restrangere a activitatii economice, vizibila la nivelul sectorului industrial inca din luna noiembrie 2008 s-a accentuat la finele anului, efectul sezonier asociat prelungirii perioadei sarbatorilor de iarna explicand doar marginal reducerea volumului productiei cu 19,2% fata de luna anterioara si cu 18% fata de perioada similara anului 2007, Desi tendinta de scadere a productiei a fost generalizata, cea mai mare contractie s-a produs la nivelul industriei prelucratoare (-20,1% in termeni anuali), unde majoritatea ramurilor mari (prelucrarea titeiului, chimie, metalurgie, mijloace de transport rutier, masini si aparate electrice) au inregistrat ritmuri anuale negative cuprinse intre -28 si -61%. Perspectivele raman nefavorabile si pentru perioada imediat urmatoare, atat sondajul de conjunctura al INS, cat si cel realizat de BNR prezentand solduri ale opiniilor pronuntat negative in ceea ce priveste evolutia productiei si a comenzilor.

Declinul indicatorilor de activitate s-a reflectat doar partial in statisticile privind forta de munca, rata somajului ajustata sezonier majorandu-se cu doar 0,1 puncte procentuale fata de luna noiembrie, pana la 4,2%; influenta evolutiilor negative in planul productiei a fost sensibil atenuata de solutiile de ajustare a schemelor de personal adoptate de companiile de mari dimensiuni - somaj tehnic, stoparea recrutarilor -, fara efect asupra numarului de someri. Pe fondul incetinirii activitatii economice, dinamica anuala a castigurilor salariale nete s-a atenuat comparativ cu luna noiembrie (de la 21,4% la 17,6%), variatia lunara inregistrata in luna decembrie (9,4%) fiind sensibil inferioara celei consemnate in aceeasi perioada in ultimii doi ani.

Panta

descendenta pe care s-a inscris in luna noiembrie activitatea de

comert si servicii s-a accentuat in decembrie, pe fondul restrangerii

in continuare a cererii de consum. Principala contributie in acest sens

revine declinului accelerat al volumului cifrei de afaceri aferente

vanzarilor de autovehicule si carburanti (-17,1%), ca urmare a

perpetuarii dificultatilor resimtite de piata auto, in

contextul mentinerii restrictivitatii creditului, al deprecierii

monedei nationale si al deteriorarii expectatiilor

consumatorilor privind propria situatie financiara. O dinamica

negativa a fost inregistrata din nou si de incasarile din prestarea

de servicii de piata catre populatie (-19,6%), traiectorie

atribuita tuturor componentelor principale (hoteluri si restaurante,

turism, activitati recreative, inclusiv jocuri de noroc). In ceea ce

priveste comertul cu marfuri, cu exceptia autovehiculelor

si a carburantilor, ritmul de crestere s-a mentinut

pozitiv, insa a continuat sa se situeze la un nivel relativ

scazut - majorarea cu 3% a cifrei de afaceri din decembrie este net

inferioara atat dinamicii anuale medii din primele trei trimestre ale

anului 2008 (circa 17%), cat si avansului din luna decembrie 2007 (20,1%).

Comparativ cu luna precedenta, datele preliminare privind comertul exterior pentru luna decembrie indica o accentuare puternica a traiectoriei descrescatoare aferente exporturilor si importurilor de bunuri (ritmuri valorice anuale de -16 %, respectiv -25,2%). Principalele cauze ale restrangerii relatiilor comerciale externe raman, pe de o parte, diminuarea activitatii economice in principalele tari partenere, iar pe de alta parte, temperarea cererii autohtone de investitii si de consum (in special pe segmentul bunurilor de folosinta indelungata), dar si reducerea pretului la o serie de materii prime (remarcabil fiind cazul combustibililor). In consecinta, deficitul comercial fob/fob a fost de 1 191 milioane euro, in scadere cu circa 36% comparativ cu luna decembrie 2007.

Rata anuala de crestere a preturilor productiei industriale pentru piata interna a coborat in luna decembrie la 7,2%, cu aproape 4 puncte procentuale sub valoarea consemnata in intervalul precedent. Similar lunii anterioare, cele mai ample ajustari de preturi au intervenit in extractia hidrocarburilor si in prelucrarea titeiului (-8,9 si respectiv -17,7% in termeni anuali), ambele ramuri resimtind scaderea pronuntata a cotatiilor petrolului pe pietele externe. Desi au ramas in sfera pozitiva, decelerari ale ritmurilor anuale de crestere a preturilor au inregistrat majoritatea ramurilor industriale, ca reactie la indiciile tot mai clare de restrangere a cererii. In luna decembrie 2008, rata anuala a inflatiei a fost de 6,3 la suta, in scadere cu 0,44 puncte procentuale fata de luna precedenta. Atenuarea dinamicii anuale a preturilor de consum s-a datorat exclusiv preturilor volatile (-3 puncte procentuale fata de luna noiembrie, pana la 2,5%), iar in cadrul acestora mai ales combustibililor. La nivelul preturilor administrate evolutia ratei anuale a fost stationara (7,4%), accelerarile de ritm asociate majorarilor de pret pentru servicii comunale si servicii de telefonie fiind contrabalansate de accentuarea deflatiei in cazul medicamentelor si de atenuarea ratei de crestere a tarifelor pentru transport urban. Stationara a fost, de asemenea, traiectoria inflatiei de baza CORE2 (6,7%), influenta usoarei decelerari vizibile in cazul componentei marfurilor alimentare fiind anulata de majorarea ritmurilor anuale de crestere a preturilor serviciilor libere si ale marfurilor nealimentare, asociata deprecierii monedei nationale in raport cu principalele valute.

CONCLUZII SI PROPUNERI

CONCLUZII

In elaborarea prezentei lucrari, "Rolul si influenta creditului in dezvoltarea economiei" am plecat de la definirea creditului si a trasaturilor sale, urmata de prezentarea costului creditului si a rolului dobanzii in economie, precum si a factorilor care o influenteaza.

Din capitolul "Rolul si importanta creditului in economie" se desprind urmatoarele:

Creditul are un rol important in stimularea investitiilor si, prin acestea asupra ritmului de crestere economica, intrucat investitiile reprezinta motorul cresterii economice (majoritatea fondurilor pentru investitii provin din credite);

Piata creditului este cea care mobilizeaza fondurile banesti disponibile, si fructifica aceste resurse, realizeaza legatura financiara intre creditor si debitor si fluidizeaza, astfel, sistemul economic, ceea ce confera creditului un rol important in realizarea echilibrului economic;

Creditul inlesneste sporirea capitalului real printr-o mai buna utilizare a factorilor de productie existenti;

Faciliteaza distribuirea resurselor banesti intre diferite intreprinderi si ramuri care sunt bine situate pe piata, creditul contribuind la concentrarea intreprinderilor;

Accelereaza tranzactiile comerciale, ameliorand procesul de desfacere a marfurilor la scara larga;

Sporeste viteza de rotatie a monedei si contribuie la dimensionarea ei, asigurand in acelasi timp si o reducere a cheltuielilor in circulatia banilor;

Creditul contribuie, prin reglarea ratei dobanzii, la stavilirea fenomenului de inflatie;

Exercita o influenta pozitiva asupra consumului in cazul acordarii de credite pentru consum;

Contribuie la aparitia de firme mici, care adesea sunt promotoare de inovatie, ceea ce favorizeaza amplificarea concurentei - factor al cresterii economice;

Creditul are un rol deosebit si in promovarea relatiilor internationale.

Capitolul "Efectele negative ale creditului asupra economiei" arata ca pe cat de util si avantajos este creditul ca veriga indispensabila in mecanismul de functionare al economiei nationale, pe atat de periculos si dezavantajos devine atunci cand nu este utilizat in conformitate cu cerintele sale si ale echilibrului economic general.

Studiul de caz, prezinta evolutia standardelor de creditare

in cazul populatiei si a companiilor si influentele directe

asupra economiei. O data cu inasprirea conditiilor de creditare,

activitatea economica s-a restrans la nivelul sectorului industrial, cea

mai mare scadere inregistrandu-se la nivelul industriei prelucratoare

(-20,1% in termeni anuali), unde majoritatea ramurilor mari (prelucrarea

titeiului, chimie, metalurgie, mijloace de transport rutier,

masini si aparate electrice) au inregistrat ritmuri anuale negative

cuprinse intre -28 si -61%. Influenta evolutiilor negative in

planul productiei a fost sensibil atenuata de solutiile de

ajustare a schemelor de personal adoptate de companiile de mari dimensiuni -

somaj tehnic, stoparea recrutarilor -, fara efect asupra

numarului de someri. Pe fondul incetinirii activitatii

economice, dinamica anuala a castigurilor salariale nete s-a atenuat

comparativ cu luna noiembrie (de la 21,4% la 17,6%), variatia lunara

inregistrata in luna decembrie (9,4%) fiind sensibil inferioara celei

consemnate in aceeasi perioada in ultimii doi ani. Panta

descendenta pe care s-a inscris activitatea de comert si servicii

s-a accentuat pe fondul restrangerii cererii de consum. Principala

contributie in acest sens revine declinului accelerat al volumului cifrei

de afaceri aferente vanzarilor de autovehicule si carburanti

(-17,1%), ca urmare a perpetuarii dificultatilor resimtite de

piata auto, in contextul mentinerii restrictivitatii

creditului, al deprecierii monedei nationale si al deteriorarii

expectatiilor consumatorilor privind propria situatie

financiara. O dinamica negativa a fost inregistrata din nou

si de incasarile din prestarea de servicii de piata

catre populatie (-19,6%), traiectorie atribuita tuturor

componentelor principale (hoteluri si restaurante, turism,

activitati recreative, inclusiv jocuri de noroc). In ceea ce priveste

comertul cu marfuri, cu exceptia autovehiculelor si a

carburantilor, ritmul de crestere s-a mentinut pozitiv,

insa a continuat sa se situeze la un nivel relativ scazut -

majorarea cu 3% a cifrei de afaceri din decembrie este net inferioara atat

dinamicii anuale medii din primele trei trimestre ale anului 2008 (circa 17%),

cat si avansului din luna decembrie 2007 (20,1%). In ceea ce priveste,

comertul exterior se observa o accentuare puternica a

traiectoriei descrescatoare aferente exporturilor si importurilor de

bunuri (ritmuri valorice anuale de -16 %, respectiv -25,2%). Principalele cauze

ale restrangerii relatiilor comerciale externe raman, pe de o parte,

diminuarea activitatii economice in principalele tari

partenere, iar pe de alta parte, temperarea cererii autohtone de

investitii si de consum (in special pe segmentul bunurilor de

folosinta indelungata), dar si reducerea pretului la o

serie de materii prime (remarcabil fiind cazul combustibililor). In

consecinta, deficitul comercial fob/fob a fost de 1 191 milioane

euro, in scadere cu circa 36% comparativ cu luna decembrie 2007. Rata

anuala de crestere a preturilor productiei industriale

pentru piata interna a coborat in luna decembrie la 7,2%, cu aproape

4 puncte procentuale sub valoarea consemnata in intervalul precedent.

Similar lunii anterioare, cele mai ample ajustari de preturi au

intervenit in extractia hidrocarburilor si in prelucrarea

titeiului (-8,9 si respectiv -17,7% in termeni anuali), ambele

ramuri resimtind scaderea pronuntata a cotatiilor

petrolului pe pietele externe. Desi au ramas in sfera

pozitiva, decelerari ale ritmurilor anuale de crestere a

preturilor au inregistrat majoritatea ramurilor industriale, ca

reactie la indiciile tot mai clare de restrangere a cererii.

In ceea ce priveste,

comertul exterior se observa o accentuare puternica a

traiectoriei descrescatoare aferente exporturilor si importurilor de

bunuri (ritmuri valorice anuale de -16 %, respectiv -25,2%). Principalele cauze

ale restrangerii relatiilor comerciale externe raman, pe de o parte,

diminuarea activitatii economice in principalele tari

partenere, iar pe de alta parte, temperarea cererii autohtone de

investitii si de consum (in special pe segmentul bunurilor de

folosinta indelungata), dar si reducerea pretului la o

serie de materii prime (remarcabil fiind cazul combustibililor). In

consecinta, deficitul comercial fob/fob a fost de 1 191 milioane

euro, in scadere cu circa 36% comparativ cu luna decembrie 2007. Rata

anuala de crestere a preturilor productiei industriale

pentru piata interna a coborat in luna decembrie la 7,2%, cu aproape

4 puncte procentuale sub valoarea consemnata in intervalul precedent.

Similar lunii anterioare, cele mai ample ajustari de preturi au

intervenit in extractia hidrocarburilor si in prelucrarea

titeiului (-8,9 si respectiv -17,7% in termeni anuali), ambele

ramuri resimtind scaderea pronuntata a cotatiilor

petrolului pe pietele externe. Desi au ramas in sfera

pozitiva, decelerari ale ritmurilor anuale de crestere a

preturilor au inregistrat majoritatea ramurilor industriale, ca

reactie la indiciile tot mai clare de restrangere a cererii.

Asadar, creditul are o mare influenta asupra dezvoltarii economice, drept pentru care relansarea creditarii, alaturi de alte masuri, conduce la relansarea economica. PROPUNERI

Controlul si urmarirea calitatii clientilor sunt proceduri care se angajeaza atat initial cat si periodic, pe parcursul derularii ansamblului raporturilor dintre banca si client si nu exclusiv pe parcursul procesului de creditare si care trebuie sa permita inspectorului formarea unei imagini corecte si actuale referitoare la capacitatea de plata a clientului si evolutia acestuia, esentiala pentru luarea unor masuri corective, atat in beneficiul bancii, cat si in beneficiul clientului.

Pentru ca personalul bancii sa devina mai responsabil, riguros si constiincios in indeplinirea sarcinilor de serviciu trebuie sa existe programe adecvate de prevenire si control a riscului de creditare, dar si o preocupare permanenta a conducerii in acest sens.

Monitorizarea continua a creditelor aflate in derulare este una din sarcinile de baza ale unei gestionari eficiente a riscului de credit. Analiza creditului inainte de acordare si monitorizarea continua dupa aceea determina rezultatele generale ale bancii din operatiunile de creditare.

Dupa utilizarea creditului, rambursarea acestuia si evolutia afacerii trebuie revizuite periodic. Clientilor trebuie sa li se explice motivele pentru monitorizare si anume incercarea bancii de a intelege afacerea si de a ajuta la rezolvarea problemelor potentiale. Scopul monitorizarii este detectarea la timp a deteriorarii situatiei unui client sau a calitatii garantiei. Problemele identificate din timp sunt mai usor de rezolvat si de aceea clientul trebuie incurajat sa informeze banca daca se confrunta cu probleme sau se asteapta sa aiba dificultati in achitarea datoriilor catre banca.

Este esential sa se actioneze de indata ce un imprumut incepe sa aiba probleme. Remarcarea si rezolvarea acestora la timp pot impiedica un imprumut sa ajunga credit neperformant.

Bibliografie

Ana Jimbla, "Sistemul bancar in Romania si creditarea", Editura Bren, Bucuresti, 2005;

Cezar Basno, Dardac Nicolae - Moneda, Credit, Banci, EDP, 1996;

Gheorghe Manolescu, Mihaela Teodorescu, "Moneda-credit", Editura MACARIE, 1996;

Gondor Mihaela, "Moneda si credit", Editura Petru Maior, Targu Mures, 2005

Lucian C. Ionescu, "Fundamentele profesiunii bancare. Bancile si operatiunile bancare", Editura Economica, Bucuresti, 1996;

Nicolae Petria, Moneda, credit, banci si burse, Editura Alma Mater, Sibiu, 2001;

Thomas Fitch, Dictionary of Banking Terms, New York, 1993;

Vasile Dedu, "Gestiunea bancara", Editura Didactica si Pedagogica, Bucuresti, 1996;

Vasile Turliuc, Vasile Cocris - Moneda si Credit, Ankarom, 1997;

|

Politica de confidentialitate |

| Copyright ©

2025 - Toate drepturile rezervate. Toate documentele au caracter informativ cu scop educational. |

Personaje din literatura |

| Baltagul – caracterizarea personajelor |

| Caracterizare Alexandru Lapusneanul |

| Caracterizarea lui Gavilescu |

| Caracterizarea personajelor negative din basmul |

Tehnica si mecanica |

| Cuplaje - definitii. notatii. exemple. repere istorice. |

| Actionare macara |

| Reprezentarea si cotarea filetelor |

Geografie |

| Turismul pe terra |

| Vulcanii Și mediul |

| Padurile pe terra si industrializarea lemnului |

| Termeni si conditii |

| Contact |

| Creeaza si tu |